2026年 新年のご挨拶

明けましておめでとうございます。

旧年中は大変お世話になり、社員一同心より御礼申し上げます。

本年も、更なるサービスの向上に努めて参りますので、より一層のご支援、お引立てを賜りますようお願い申し上げます。

皆様のご健康とご多幸をお祈りし、新年のご挨拶とさせていただきます。

本年も宜しくお願い申し上げます。

年末年始の営業に関するご案内

師走の候、ますますご健勝のこととお慶び申し上げます。平素より格別のご高配を賜り厚く御礼申し上げます。

さて、弊社では年末年始につきまして下記のとおり休業いたします。

弊社の年末年始休業期間は下記の通りです。

休業期間:12月27日(土)~1月4日(日)

営業開始:1月5日(月)より

お休み期間中は何かとご迷惑をおかけいたしますが、どうぞよろしくお願いいたします。

最低賃金の改定(令和7年度)

1 地域別最低賃金の改定

令和7年度の地域別最低賃金が発表され、10月から順次改定(増額)されます。

引上げ額は全国平均で66円となり、時間当たりの最低賃金の平均はとうとう1,100円を超え、1,121円まで上がります。令和6年度までは、900円台の地域が過半数でしたが、令和7年度においては全ての都道府県が1,000円以上になりました。(最低金額は沖縄県と高知県の1,023円)

なお、1,200円を超えた地域は東京(1,226円)、神奈川(1,225円)の2つで、1,100円台は埼玉、千葉、愛知、京都、大阪、兵庫の6つとなります。

2 最低賃金の改定時期

毎年10月に最低賃金が改定されますが、令和7年度はその改定時期が都道府県によってかなりのぶれ幅があります。

・10月改定→21地域 ・11月改定→12地域 ・12月改定→8地域 ・1月改定→4地域 ・3月改定→2地域

3 最低賃金の計算について

最低賃金の改定にあたり気を付けなればならないのは、雇用する労働者に対する賃金が最低賃金を下回っていないかです。最低賃金制度は、働くすべての人に賃金の最低額を保障する制度で、正社員だけでなく、パート・アルバイトを含めたすべての従業員が対象となります。

最低賃金は時間給で表示されていますが、時給制のアルバイトやパートだけでなく、日給制や月給制の従業員も対象となるため、確認が必要です。最低賃金の対象となる賃金は、「基本給」と「諸手当(職務手当など)」です。以下のような賃金や手当は含まれないので注意が必要です。

(対象とならない賃金)

・賞与(1ヶ月を超える期間ごとに支払われる賃金)

・時間外勤務手当

・休日出勤手当

・深夜勤務手当

・精皆手当

・通勤手当

・家族手当

4 「年収の壁」への影響

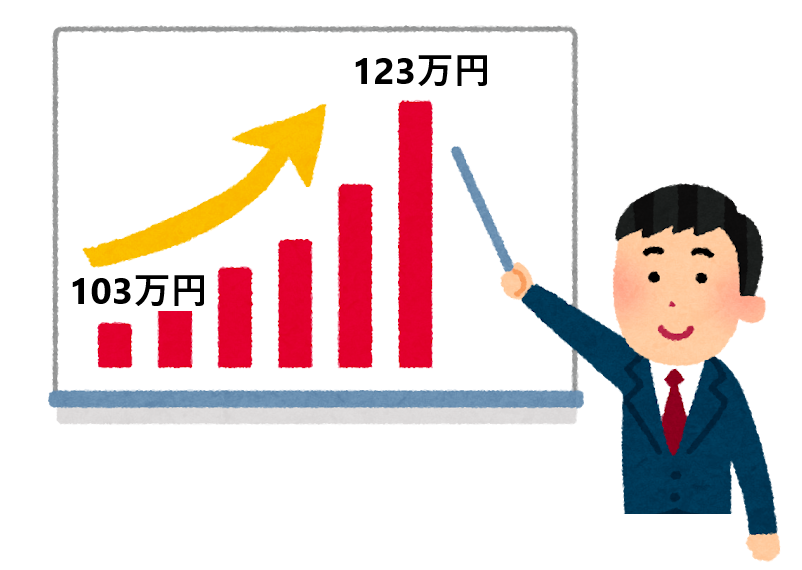

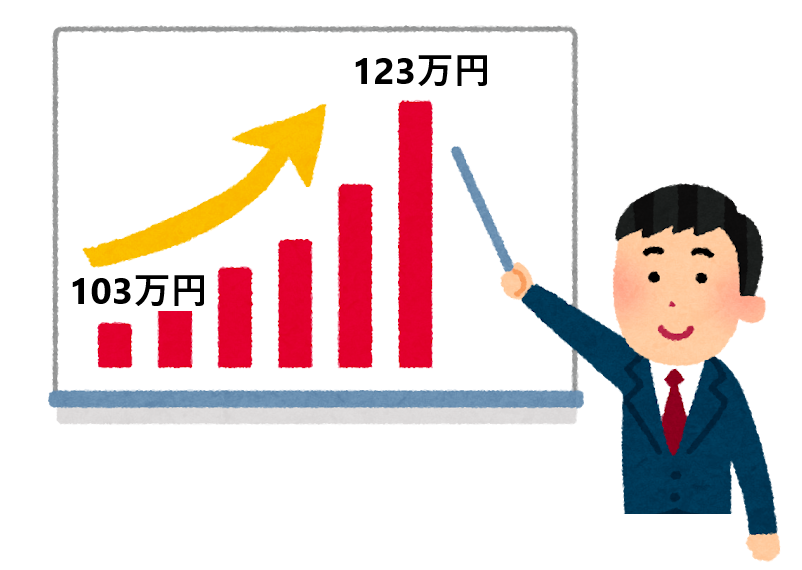

最低賃金の改定(増額)は、配偶者や子どもを扶養親族に入れられるかにも影響します。いわゆる「103万円の壁」(給与所得者は年収103万円以下なら扶養家族)です。今までと同じ時間数働いたとしても時給が上がることにより、この壁を超えてしまうことがあるためです。

なお、この「103万円の壁」は、令和7年度税制改正により「123万円」まで引き上げられました。さらに、19歳以上23歳未満の扶養親族(特定扶養親族)の所得制限も緩和され、年収150万円以下まで満額の所得控除を受けられるようになりました。

配偶者控除や扶養控除を受けるため、年末近くに勤務時間数を調整していた方にとっては、各種改正が入っており、調整が複雑な年と言えそうです

法人税率と所得税率の比較

法人の決算や、個人の確定申告において、

税金の負担が重いと感じている方が多いかと思いますが、

今回は、実際の税負担額や税率が

どれくらいなのかを見ていきたいと思います。

まずは、法人税です。法人税には、国税である「法人税」「地方法人税」と、地方税である「法人道府県民税」「法人市町村民税」があります。国税・地方税合わせた法人税等は、利益の額によって税率が段階的に上がります。(下図参照)

|

利益

|

法人税等

|

負担率

|

|

1,000,000

|

261,100

|

26.10%

|

|

5,000,000

|

1,051,800

|

21.00%

|

|

10,000,000

|

2,339,500

|

23.40%

|

|

20,000,000

|

5,523,600

|

27.60%

|

|

30,000,000

|

8,707,700

|

29.00%

|

|

50,000,000

|

15,564,400

|

31.10%

|

|

100,000,000

|

34,206,200

|

34.20%

|

概ね20%から始まり、利益額が数千万まで上がっていくと、30%を超え、最終的には35%近くになります。

なお、利益が100万の時の負担率が26.1%と高くなっているのは、利益額に関わらずかかってくる7万円の均等割り額があるからです。

ここで問題となってくるのは、法人税等は、基本的には支払っても「経費」として扱えないところです。そのため、少しでも税負担を下げたい、税率を下げたいと考えた場合に、経費を増やして、利益を下げることを考えるわけです。

例えば、

「今期は利益が出そうだから、役員報酬を上げよう」と社長が考えた場合、法人としては、経費(役員報酬)が増えるため利益は減り、法人税の負担が減ります。

一方で、社長個人の側面から考えた場合には、役員報酬が上がることで「所得」が上がり、今度は「所得税」や「住民税」などの負担が増えてくるのです。

以下の表をご覧ください。

(なお、所得は収入から必要経費や所得控除額を引いた金額で計算しています。年収とは異なりますのでご注意ください。)

|

所得

|

所得税

|

負担率

|

住民税

|

負担率

|

|

1,000,000

|

50,000

|

5.0%

|

102,500

|

10.3%

|

|

2,000,000

|

102,500

|

5.1%

|

202,500

|

10.1%

|

|

3,000,000

|

202,500

|

6.8%

|

302,500

|

10.1%

|

|

4,000,000

|

372,500

|

9.3%

|

402,500

|

10.0%

|

|

7,000,000

|

974,000

|

13.9%

|

702,500

|

10.0%

|

|

10,000,000

|

1,764,000

|

17.6%

|

1,002,500

|

10.0%

|

|

20,000,000

|

5,204,000

|

26.0%

|

2,002,500

|

10.0%

|

|

30,000,000

|

9,204,000

|

30.7%

|

3,005,000

|

10.0%

|

|

50,000,000

|

17,704,000

|

35.4%

|

5,005,000

|

10.0%

|

|

100,000,000

|

40,204,000

|

40.2%

|

10,005,000

|

10.0%

|

所得税は、5%から始まって、所得が1千万を超えるあたりから20%を超え、最終的には40%まで到達します。これは、所得が上がれば上がるほど所得税が上がる「累進課税」の仕組みになっているからです。一方で住民税は、所得の金額に関わらず、基本は一律10%です。(実は、所得が400万ほどまでは、所得税より住民税の負担率の方が高くなります。)

このように、法人と個人(法人の社長)の側面で見た場合には、

法人の経費(役員報酬)を増やせば、

個人(社長)の税負担が増えるという相反する関係となっています。

戸籍に氏名のフリガナ記載へ

2023年6月2日、戸籍法の一部改正を含む「行政手続における特定の個人を識別するための番号の利用等に関する法律等の一部を改正する法律」が成立し、同月9日に公布されています。

これまでは戸籍謄本に氏名のフリガナは記載されておらず、学校や行政などで、氏名の読み間違いが多く、本人確認がスムーズに行えないという問題がありました。また、近年ではいわゆる「キラキラネーム」(読み方が奇抜な名前)が増え、読み方が非常に多様化していることから、正確な把握が難しくなっていることも背景にあります。

この法律の改正により、

今後は戸籍にフリガナが記載されることとなります。

この改正法は、2025年5月26日に施行されました。

それに伴い、各市町村から順次、「戸籍に記載される振り仮名の通知書」が

戸籍の筆頭者宛に郵送されます。

(羽村市では7月18日に発送されています。)

氏名のフリガナについては「氏名として用いられる文字の読み方として

一般に認められているものでなければならない」との規律が設けられました。

これによりいわゆる「キラキラネーム」が認められない場合も出てくるかも知れません。

例えば、漢字の意味や読み方との関連性を全く認めることができない読み方

(例:太郎をジョージと読むなど)は認められなくなります。

お子さんの名前を付けるときは気を付けた方が良いですね。

2027年3月末をもって、

紙の手形と小切手の利用が廃止されます。

すでに主要金融機関から、新規発行の停止や受付終了のスケジュールが発表されており、今後は紙の手形・小切手から電子決済への移行が避けられません。

手形・小切手の利用廃止は以下のようなスケジュールで行われる予定です。

①2025年9月末

金融機関での手形・小切手帳の発行受付が終了

②2026年9月末

手形・小切手の最終振出期限

(これ以降の発行は決済できません)

③2027年3月末

電子交換所の廃止

手形・小切手の取立受付停止

紙の手形や小切手を取引に使っている会社は、決済方法の見直しなど、取引先との調整が今後必要になってきます。また、手形や小切手に限らず、インターネットバンキングや電子決済の普及など、電子化を取り入れることは避けて通れません。

令和7年分の路線価の公表

令和7年7月1日、国税庁から令和7年分の路線価が公表されました。

路線価とは、相続税や贈与税を計算する際の基準となる、土地1㎡あたりの評価額で、全国の主要道路ごとに定められています。

今年も都市部を中心に上昇が見られ、東京23区や名古屋・大阪の中心街では再開発やインバウンド需要などにより、前年よりも価格が上がった地域が目立ちます。一方で、地方圏では横ばい又は微減傾向の地域もあります。

全国で最も路線価が高かったのは、中央区銀座5丁目の「鳩居堂前」で、

1㎡あたり4,808万円です。

西多摩地区では、

福生駅東口広場通りで1㎡37万円が一番高くなっています。

相続税の計算では、不動産(土地)の評価額は

「路線価 × 面積 × 補正率」で算出されます。

(補正率は、土地の形や間口・奥行き、角地かどうかなどを考慮して決まります。)

たとえば、路線価が15万円/㎡で100㎡の土地の場合、補正率が1.00であれば、

相続税評価額は「15万円 × 100㎡ = 1,500万円」となります。

このように、路線価の変動によって、相続税の額も大きく左右されるため、毎年の確認が重要です。

路線価は、国税庁が毎年調査・算定して決定します。

以下の要素をもとに総合的に評価されています

・国土交通省が発表する地価公示価格や地価調査価格

・周辺の不動産取引の実勢価格

・土地の利用状況、地域の商業性・利便性

実勢価格の8割程度を目安に設定されるのが一般的です。

なお、取引が少ない地域などは「倍率方式」と呼ばれる別の評価方法が採用されています。

相続や贈与を予定している方は、お持ちの土地の最新路線価を必ず確認しておくことが大切です。

評価の誤りや見落としにより、過大な税額となるリスクもあります。

相続の生前対策など、いつでもお気軽にご相談ください。

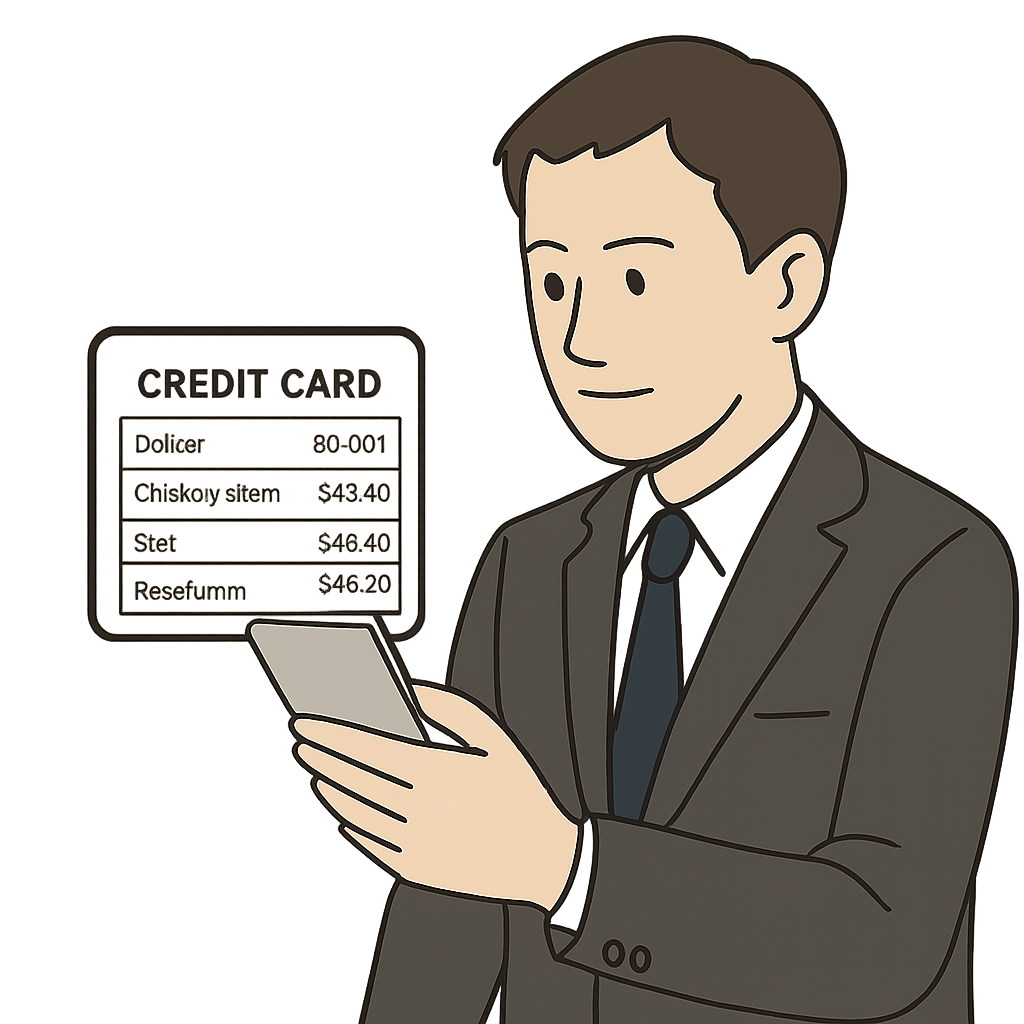

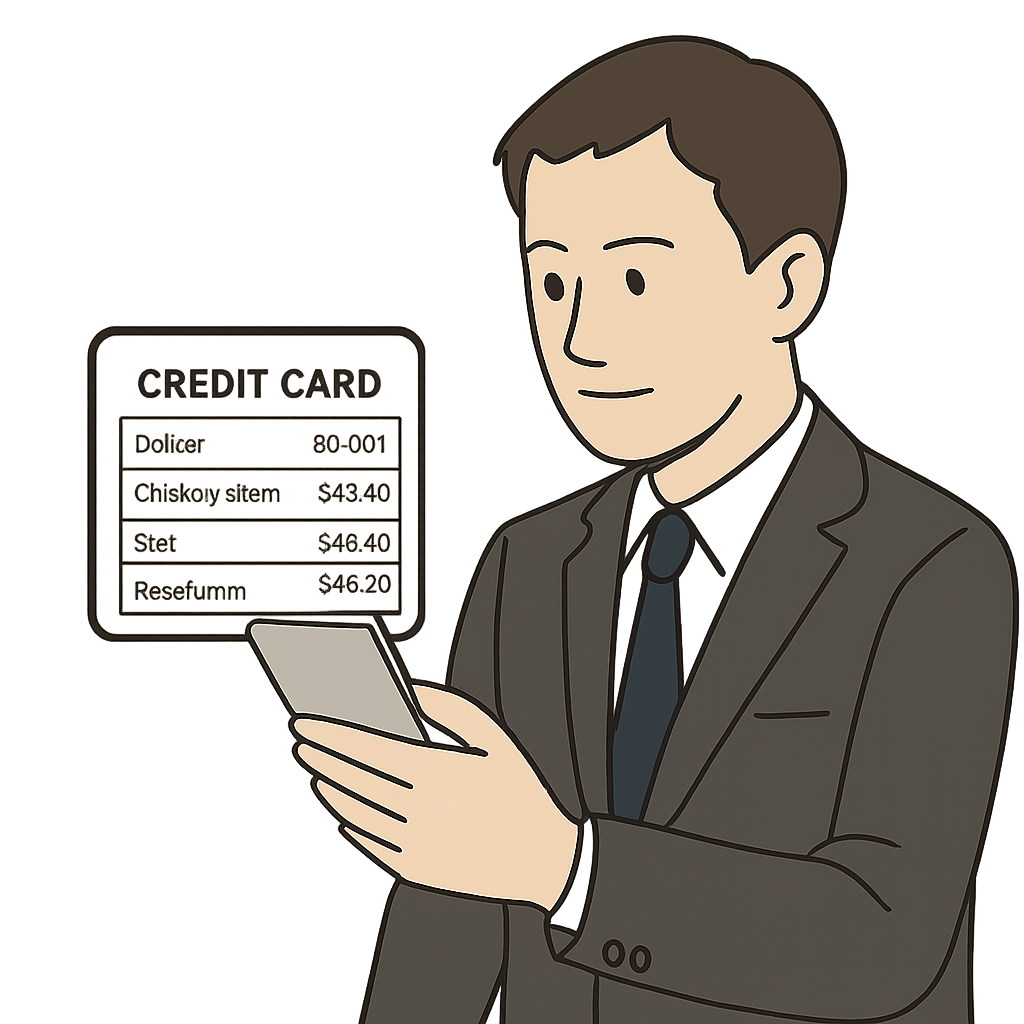

法令に基づく財産調査等を目的として、金融機関に対して行う預貯金等情報のオンライン照会を国税庁は令和3年10月から実施しています。(それまでは、書面申請、書面受取)オンライン化により、申請から取得までの時間が大幅に短縮され、照会件数も増加傾向にあります。

オンライン照会が可能な金融機関は年々増加しており、さらにその対象も拡大の方向に進んでいます。

・令和3年 預貯金等オンライン照会の運用開始

・令和4年 生命保険会社への照会が開始

・令和6年 信用金庫向けの共同化スキーム提供開始

(対象機関急増)

・令和7年 証券会社へのオンライン照会開始

今後さらに、クレジットカード会社や資金決済事業者(〇〇ペイなど)にも対象が広がる模様で、電子化、オンライン化の影響が広がってきています。

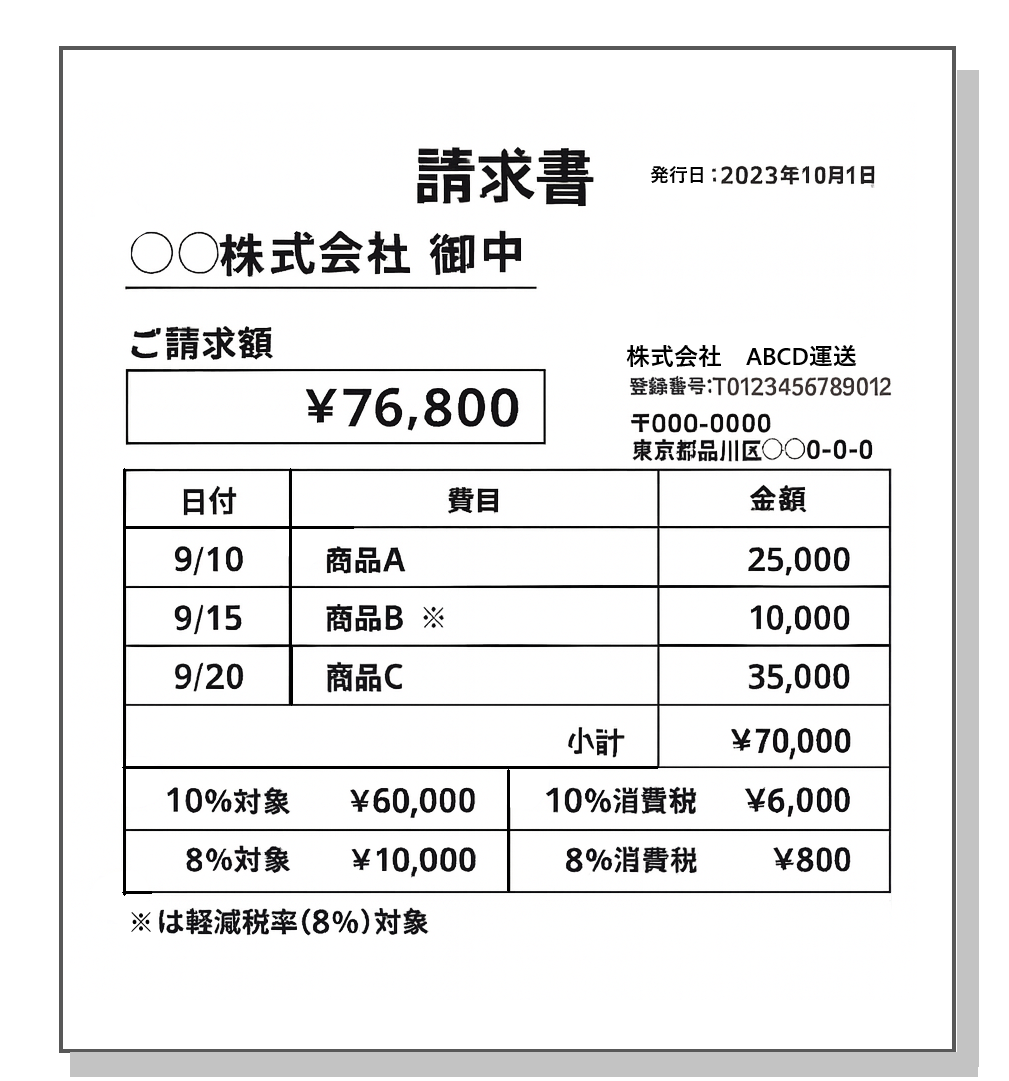

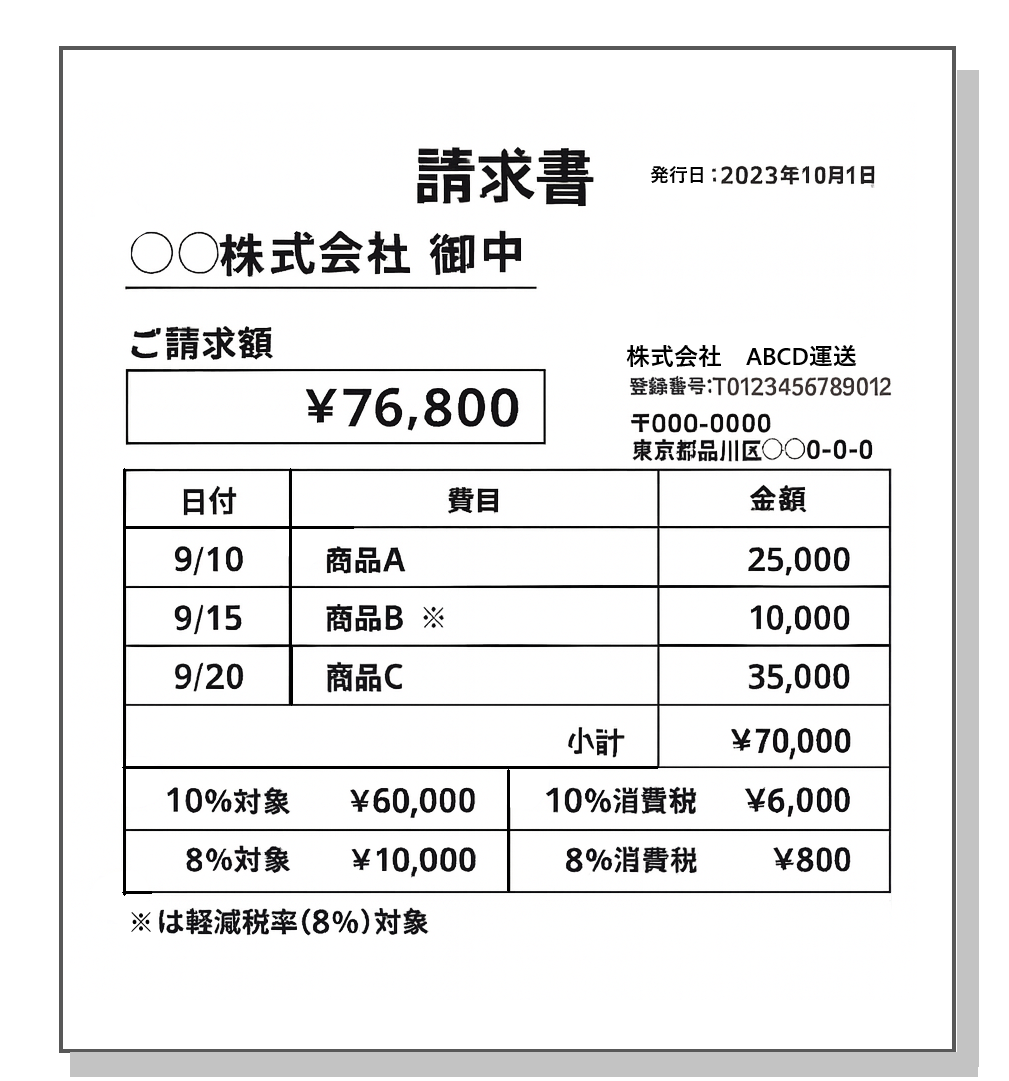

インボイス制度のおさらい

1.インボイス制度とは?

インボイス制度(適格請求書等保存方式)は、2023年10月1日から開始された消費税の新しい制度です。

インボイス(適格請求書)を発行・保存することで、消費税の仕入税額控除が受けられる仕組みとなっています。

2.インボイス(適格請求書)の要件

インボイスには以下の項目を記載する必要があります。

・登録番号(インボイス番号)

・取引年月日

・取引内容

・税率ごとの金額(8%・10%等の区別)

・適用税率と消費税額

・書類の交付を受ける事業者の氏名または名称

請求書でやり取りするような事業者間の取引では上記の記載が必要となりますが、小売店や飲食店でもらうインボイス(領収書やレシート)は、宛名が不要であるなど、簡易的なインボイスで問題ありません。

また、会社の経費として使う場合、「領収書」と「レシート」のどちらが良いかと聞かれることがありますが、手書きでお品代と書かれている領収書よりも、レジから打ち出され購入物品が細かく記載されているレシートの方が、信用性が高いと考えられます。

3.インボイス制度の影響

インボイス制度で一番影響を受けるのは、インボイス番号を取得していない免税事業者と、そのような免税事業者から仕入れをする事業者です。

インボイス登録をしていない免税事業者から仕入れた場合は、支払った消費税を売上の消費税から引けずに、決算時に税務署へ納める消費税額が大きくなります。

4.インボイス制度の特例

免税事業者との取引に関する経過措置(特例)

①2023年10月~2026年9月まで

8割特例(免税事業者へ支払った消費税のうち、8割分は仕入税額控除を受けられる)

②2026年10月~2029年9月まで

5割特例(免税事業者へ支払った消費税のうち、5割分は仕入税額控除を受けられる)

③2029年10月~

経過措置なし(免税事業者へ支払った消費税は、仕入税額控除を受けられない)

8割特例の経過措置もあと1年半ほどで終了し、5割特例になります。免税事業者からの仕入・外注が多い会社は、消費税の負担がこれまで以上に大きくなるため、今後どのように取引していくか、ここ1年ほどで検討する必要があります。

中小企業倒産防止共済

倒産防止共済は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。無担保・無保証人で掛金(月額5千円~20万円)の最高10倍(上限8,000万)まで借入でき、掛金は必要経費に算入できます。自己都合の解約であっても、40ヶ月以上継続して納めていれば、掛金全額が戻る点もメリットです。

ご加入を検討される場合は、ご相談ください。

令和6年分の確定申告

あと2日で2月となり、今年も確定申告の時期がやってきました。

今年は定額減税の影響により確定申告書の様式も変更になっており、また、誰が定額減税を受けるかの判定で扶養家族の確認が非常に重要となっております。

還付申告は既に受付が開始されていますが、通常の確定申告は2月17日(月)から3月17日(月)までの期間となっております。毎年申告している方は大丈夫かと思いますが、期限内に申告・納付が完了するようにしましょう。

(1)所得税確定申告の対象者

□給与以外の所得がある(不動産収入など)

□医療費控除の還付を受ける(10万円以上の医療費)

□ふるさと納税(ワンストップ特例を申請していない)

□2枚以上の源泉徴収票を持っている(2ヶ所給与)

□住宅ローン控除を受ける方(R6年に家を建てた)

□インボイス番号を取得した(消費税の申告)

これら以外にも申告をしなければいけない場合や、還付を受けられる場合もあります。

(2)申告の方法

□紙申告

今年から申告書の控えに税務署の押印がもらえません。

申告した内容が分かるように、提出前に一部コピーを取っておきましょう。

□電子申告(e-Tax)

マイナンバーカードがあればスマートフォンやご自宅のパソコンから電子申告ができます。

(PCの場合にはカードリーダーが必要です。)

(3)納税の方法

□納付書による納付

金融機関や税務署で納税します。今年から税務署の窓口での納付が15時までとなります。

(納税証明書の発行手数料の支払も同様です。)昨年より時間が短縮されていますのでご注意ください。

□振替納税(口座引き落とし)

毎年確定申告をする方は、口座振替のハガキを出しておくと便利です。

(3月15日までに提出すれば今回申告分から振替納税が可能です。)

なお、e-Taxが出来る方は、オンライン上で振替納税の登録が可能です。

(ただし、キャッシュカードの暗証番号の入力が必要)

□QRコード納付(コンビニ納付)

30万円以下の税金ならコンビニの窓口で納付可能です。

ただし、クレジットカードや電子マネーでの支払いはできません(現金納付)。

日中に金融機関で納付できない方には便利ですね。

これ以外にも、クレジットカードやインターネットバンキング、Pay払いなど各種納付方法があります。

(4)贈与税の確定申告

3月17日は、所得税の確定申告の期限だけではなく、贈与税の確定申告の期限でもあります。

□110万円以上の贈与

□住宅取得資金の贈与

□相続時精算課税制度の届出など、昨年中に贈与をして、贈与税の申告の対象となる方は、お忘れなく申告・届出をしましょう。

NEWSで一年を振り返り

今年最後のNEWSです。

今回は、この1年間で取り上げた記事を振り返ってみたいと思います。

☐納付書の事前送付の取りやめ

e-Taxにより申告書を提出している法人については、納付書の事前送付が取りやめとなりました。

現在は、消費税の中間についてのみ、紙の納付書が税務署より届いておりますが、将来的にはe-Taxや電子納税が主流になっていくでしょう。

☐定額減税

6月から始まった定額減税。所得税3万円と住民税1万円が減税されます。給与計算や年末調整、そして事前の調整給付があったり、事務的にも非常に煩雑となり定額減税に振り回された半年間でした。

☐交際費に関する税制改正

1人当たり5,000円以下の飲食代等については交際費から除外して法人税を計算することができましたが、令和6年度の税制改正により、この5,000円が1万円に引き上げられました。コロナ禍以前の水準に戻るとも思えず、中小企業の交際費の経費算入上限800万円を超えることもほとんどなく、あまり効果はないと思われます。

☐相続登記の義務化

所有者不明土地の解消に向けて、令和6年4月1日から不動産(土地・建物)の相続登記が義務化されました。

将来的な相続に向けて、所有者名義の整備の関心が高まっています。

☐マイナンバー関連

マイナンバーカードの保有率が8割近くと数年前と比べてかなり増加しました。

12月より保険証のマイナンバーカード化も始まっています。

☐賃金のデジタル払い

PayPayなどによる賃金のデジタル払いが可能になりました。

給与明細のWeb化も増えてきています。

☐最低賃金の引き上げ、過去最大に

東京都では1,113円から50円の引上額となっており、

全国で一番高い1,163円となりました。

☐相続関係(相続時精算課税制度など)

相続時の贈与加算の期間が3年から7年に変更となるととともに、

相続時精算課税制度に110万の基礎控除が新設されました。

☐収受日付印の押なつが廃止へ

来年1月以降の確定申告書の提出などでは、税務署での控え印の押印は廃止となります

2024年も残すところ、あと6日となりました。皆様にとってどんな1年だったでしょうか。先日発表された「今年の漢字」は「金」(キン・かね)でしたね。オリンピックイヤーに選ばれやすい漢字ですが、どちらかと言えば「裏金問題」や「闇バイト」、「物価高騰」などのマイナス面が目立ったのではないでしょうか。来年は穏やかな年になることを願うばかりです。

井澤会計事務所・㈱AtoZ B・Sは、12/28(土)~1/5(日)までは冬季休暇となります。来年もどうぞよろしくお願い申し上げます。