収受日付印の押なつが廃止へ

国税庁は、令和7年1月から書面で提出された申告書等の控えに収受日付印の押なつを行わないと発表しています。

これまでは提出用と控え用の2部を税務署に持っていき、収受印が押された控えを持ち帰って保管していたと思いますが、来年からは税務署の窓口で提出するのは提出用の1部だけとなります。

国税庁は、「あらゆる税務手続きが税務署に行かずにできる社会」を目指し、申告手続きのオンライン化、事務処理の電子化など税務行政のDX化を進めており、その一環として押印が廃止となるわけです。

令和6年11月に国税庁より発表されたe-taxの利用状況等によると、

令和元年度は12,435,802件(47.5%)であった所得税申告のオンライン利用率が、

令和3年度には15,291,265件(59.2%)、令和5年度には18,394,172件(69.3%)と、

年々オンライン利用率が増えてきているのが分かります。

ただし、パソコンやスマートフォンの操作に慣れていない高齢者に

e-taxがどこまで浸透していくかは微妙なところで、今後の推移に注目です。

国税庁は、来年1月からの押印廃止に伴い、当分の間の対応として、希望者には申告書等を収受した日付や税務署名を記載したリーフレットが交付されます。

このリーフレットには提出日付と税務署名は記載されるものの、「令和6年分所得税確定申告書」など、何を提出したかはメモ欄に提出者自身で記入する用紙となっており、提出内容を証明するものでもなく、あくまで備忘録替わりと思っておいた方が良いです。

また、書面提出した申告書の内容について、以下のような方法が設けられます。

(1) 申告書等情報取得サービス

書面(又はe-tax)により提出した所得税の確定申告書・青色決算書・収支内訳書(直近3年分のみ)は、

パソコンやスマートフォンからマイナンバーカードとe-taxソフトを使って、PDFファイルを取得申請ができます。

(2) 税務署での申告書等の閲覧サービス

納税地の税務署の窓口で過去に提出した申告書の内容を確認する方法です。(一定の場合は写真撮影が可能)

贈与税の課税方法

親から子に現金を贈与するなど、

個人から財産をもらったときは、贈与税の課税対象となります。

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2つの方法があります。

贈与を受けた方は贈与者ごとにそれぞれの課税方法を選択することができます。

1年間(1月1日~12月31日)に贈与を受けた金額から基礎控除額110万円を引いた残額について、贈与税が課税されます。(10%~55%)

1年間の贈与金額が110万円以下なら、贈与税が課税されることはありません。1年間に複数人から贈与を受けた場合には、その合計額から基礎控除110万円を引いて課税対象か判定します。

例えば父親から100万円、母親から50万円の贈与受けた場合は、年間150万円の贈与を受けたこととなり、基礎控除額110万円を超えるため、贈与税の申告・納税が必要となります。

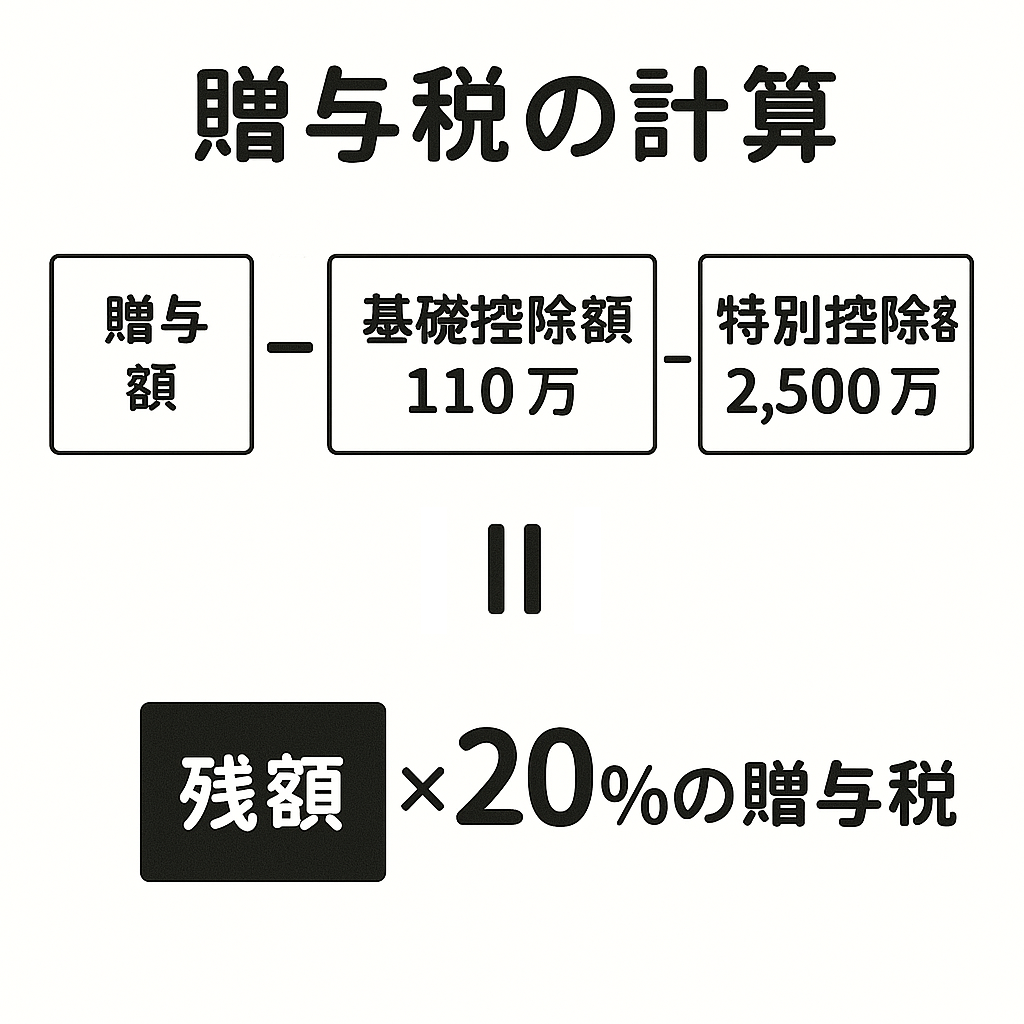

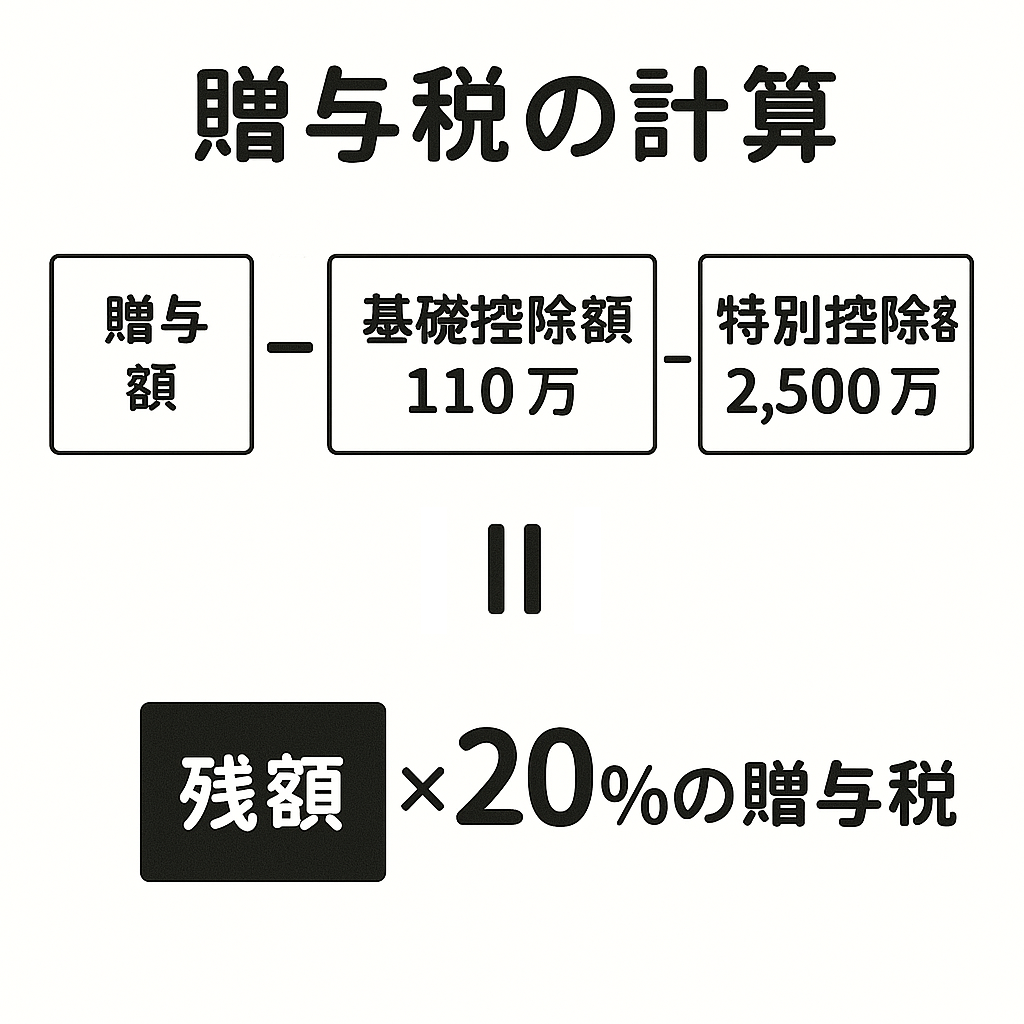

生前贈与の特例制度であり、父母や祖父母から18歳以上の直系卑属(子や孫)に贈与をした場合に、基礎控除額110万と特別控除額2,500万を贈与額から控除し、残額に20%の贈与税が課税されます。

贈与者が亡くなった場合に、相続税の計算上、その贈与財産を相続財産に合算し相続税を計算します。

また、一度この相続時精算課税を選択すると、その後、同じ贈与からの贈与について「暦年課税」へ変更することができません。

このように、「暦年課税」と「相続時精算課税」という2つの方法があります。「暦年課税」については110万以下の贈与であれば申告する必要はありませんが、「相続時精算課税」は選択届出書の提出と、贈与があった年分の贈与税の申告が必要となります。

「相続時精算課税」は、1年で多額の贈与する場合には有効ですが、将来的には相続税の計算上足し戻す必要がありますので、贈与税の申告書の控えは、相続発生時まで長期間にわたって保管することが必要です。

毎年の暦年課税か、それとも相続時精算課税か。贈与税率や将来的に見込まれる相続税率など、多面的に検討をして有利な方法を選択しましょう。

◆ 中小企業向け賃上げ促進税制

2024年度の税制改正により、

中小企業向けの賃上げ促進税制が拡充されました。

(1)賃上げ要件

給与等の支給額が前年度より1.5%以上増加

(2)税額控除額

給与等支給額の増加額×税額控除率(15%又は30%)

前年と比較して給与額が増加した場合に税額控除を受けることができます。(役員や役員の親族等は対象外)

教育訓練費や子育て両立・女性活躍支援で上乗せ要件もありますので積極的に活用していきましょう。

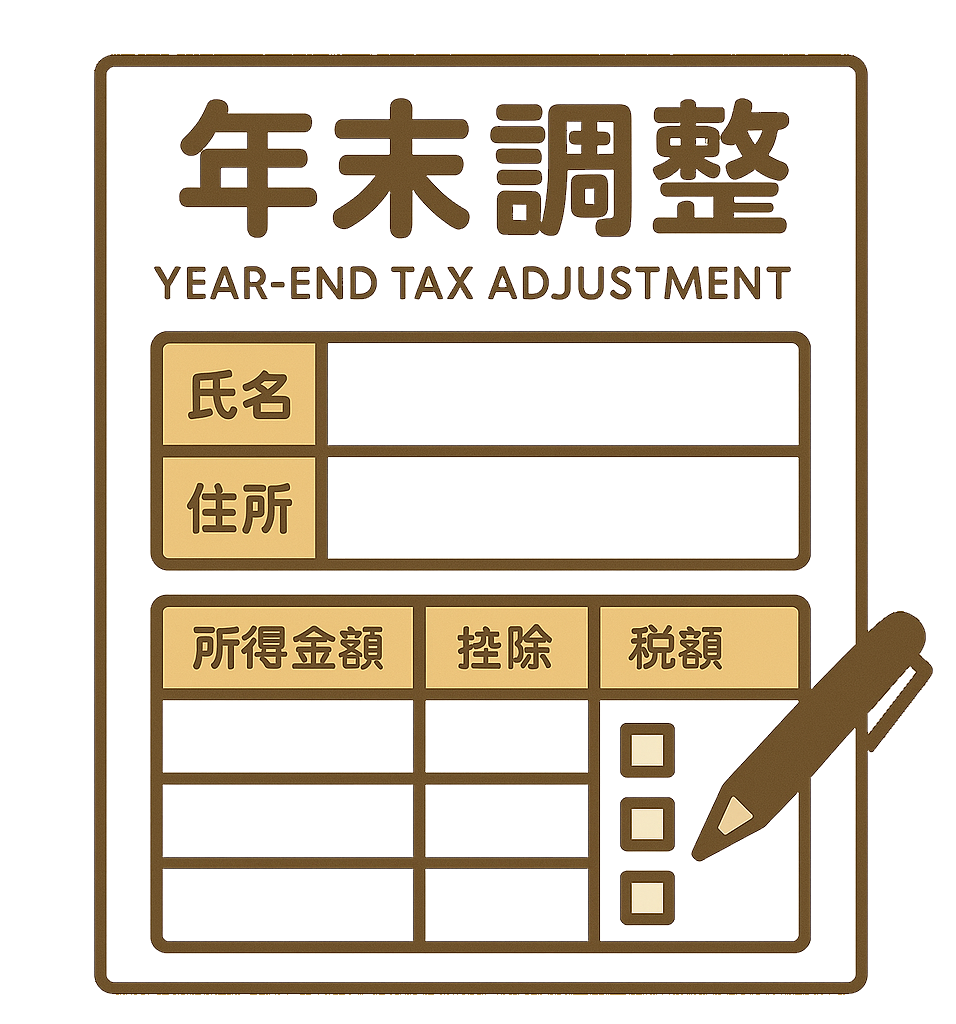

令和6年の年末調整

11月に入り年末調整の用紙を従業員に配布する時期になりました。

令和6年の年末調整は昨年までと違い、定額減税の処理が必要となります。これを「年調減税事務」と言います。

年調減税事務では年調減税額を計算し、年間の所得税を計算します。

年調減税額とは年末調整時点の定額減税の額で「本人3万円と扶養家族1人につき3万円」の合計額です。

年調減税事務の対象者となる要件は下記の通りです。

(1)年末調整の対象者

(2)合計所得金額(給与所得以外の所得も含む)が1,805万円以下になると見込まれる

2ヶ所給与など所得税を乙欄で計算している場合以外は、ほとんどの従業員は年調減税事務の対象となると思います。

なお、月次減税事務では、1,805万円超の所得者も対象となり定額減税を行っていましたが、年末調整では対象外となります。

年調減税事務においては、

配偶者や扶養親族の分も本人が定額減税を受けることとなります。

対象となる配偶者・扶養親族は

(1)日本国内に住んでいる

(2)本人と生計を一にしている

(3)合計所得金額が48万円以下になると見込まれる人

(青色事業専従者等を除く)

給与所得のみの場合は、年収103万円以下

給与収入103万円 -給与所得控除55万円=48万円

令和6年分の年末調整の用紙(基・配・所)では、定額減税に関するチェック箇所が2つ増えました。

(1)給与所得者の基礎控除申告書「基・配・所」の年調用紙の左側の部分です。

ここは本人の所得を計算し、それによって「基礎控除の額」と「本人が定額減税の対象か」を申告する欄です。

所得が1,805万円以下になった場合は、「本人定額減税対象」に☑を入れましょう。

(2)給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書

ここは、配偶者の所得を計算する欄です。

所得の金額によって「配偶者控除」か「配偶者特別控除」となるか、また、配偶者の所得が48万円以下の場合には配偶者を扶養親族として従業員本人の定額減税の対象となります。この場合には「配偶者定額減税対象」に☑を入れましょう。

このように、今回の年末調整は定額減税の対象者かの確認が必要であり、配偶者の所得確認が特に重要となりますので、ご注意ください。

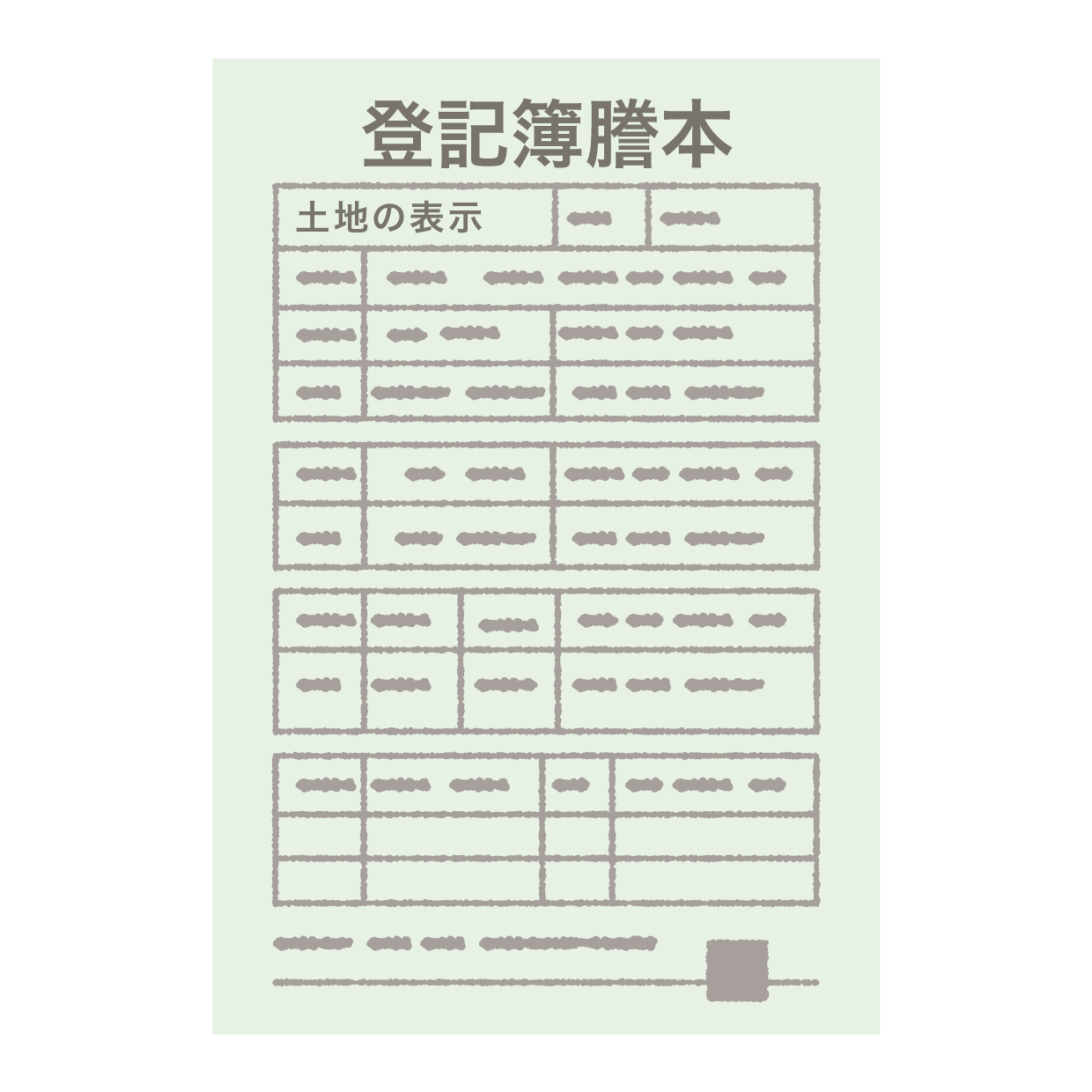

登記簿謄本見ていますか?

令和6年10月10日に、12年以上登記がされていない株式会社及び5年以上登記がされていない一般社団法人又は一般財団法人に対して、法務大臣による官報公告が行われ、同日付けで管轄登記所から通知書の発送が行われました。

令和6年12月10日までに必要な登記申請又は「まだ事業を廃止していない」旨の届出をしない場合には、会社が解散したものとみなされ、職権で解散登記が行われます。

株式会社で12年以上、一般社団法人等で5年以上登記が入らないと解散とみなされるのは、役員の任期が関係しています。

株式会社の取締役は、会社法上、任期が最長10年と定められています。(一般社団法人等の理事の任期は2年)任期満了の場合には、同じ人が取締役を続ける場合であっても、役員登記(重任登記)が必要となります。

このため、株式会社では少なくとも10年に1回は登記申請をする必要があり、12年以上登記が行われていない株式会社は、実質的に稼働していない休眠会社として解散の登記がされるわけです。

取締役の任期については、法務局から登記のお知らせが来ることはありません。会社自身で任期を確認し、適切な時期に登記申請を行う必要があります。

そのためには、会社の登記簿謄本(全部事項証明書)を年に1回は確認した方がよいでしょう。取締役の登記の時期以外にも、住所変更や目的追加など、記載事項に変更がないか確認できる体制を整えましょう。

有限会社や合同会社の役員には、任期の定めがありません。そのため、役員が変わらない限りは、株式会社のように株主総会で再任の決議をしたり、また、役員変更登記をする必要はありません。

このように会社の登記簿謄本は、普段あまり確認することもないかも知れませんが、登記申請が大幅に遅れた場合に裁判所から過料(罰金)が課される場合がありますのでご注意ください。

10月もあと1週間となり、月が替われば令和6年もあと2ヶ月です。

令和6年は定額減税が実施されていて所得税や住民税が減額されています。減税されているので、ふるさと納税をできる限度額も下がるのではと思うかも知れませんが、定額減税は、ふるさと納税に影響はありません。これは、ふるさと納税の寄付金控除が先に処理されて、引ききれなかった定額減税額は、給付されることとなるからです。

ただし、所得による寄附限度額はありますので、控除額シミュレーションはお忘れなく。

最低賃金の引き上げ、過去最大に

2024年度の地域別最低賃金が改定され、10月1日以降、各都道府県にて適用が始まっています。東京都は1,113円から50円の引上額となっており、全国で一番高い1,163円となりました。

最も引上額が大きかったのは徳島県で、896円から980円と84円もの引上額となっています。昨年ワースト2位だった徳島県が今回の改定で27位となり、四国4県の中で最も高くなりました。(なお、徳島県の最低賃金の改定は11月1日からです。)

最低賃金制度とは、最低賃金法に基づき国が賃金の最低額を定め、使用者は、その最低賃金以上の賃金を労働者に支払わなければならないとする制度です。

仮に最低賃金より低い賃金を労働者、使用者双方の合意の上で定めても、法律によって無効とされ、最低賃金額と同様の定めをしたものとみなされます。

もし、使用者が労働者に最低賃金未満の賃金しか支払っていない場合には、使用者は労働者に対してその差額を支払わなくてはいけません。また、最低賃金法に罰則の規定(50万円以下の罰金)が定められています。

労働者に支払われる賃金のうち、最低賃金の対象となるものは、毎月支払われる基本的な賃金です。残業代やボーナスは含まれません。

【最低賃金の対象とならない賃金】

(1)臨時に支払われる賃金・手当

(2)賞与

(3)時間外割増賃金

(4)休日割増賃金

(5)深夜割増賃金

(6)精皆勤手当、通勤手当、家族手当

10月以降の給与計算や、募集広告に記載する時給金額など、改定後の最低賃金を下回ることがないようにご注意ください。

道路交通法が改正され、2024年11月1日より「自転車」の危険な運転に新しく罰則が整備されることになりました。

(1)運転中のながらスマホ

スマートフォンなどを手で保持して、自転車に乗りながら通話する行為、画面を注視する行為が禁止され、罰則の対象となりました.

違反者⇒6月以下の懲役又は10万円以下の罰金

(2)酒気帯び運転および、ほう助

自転車の酒気帯び運転のほか、酒類の提供や同乗・自転車の提供に対して新たに罰則が整備されました。 違反者⇒3年以下の懲役又は50万円以下の罰金

ご自身もそうですが、自転車通勤の従業員がいる場合には、違反がないように注意を促しましょう。

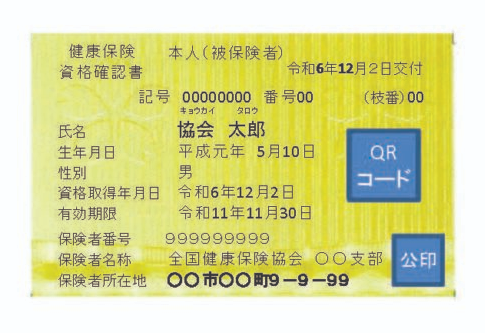

マイナ保険証への切り替え

健康保険証の廃止を定めるマイナンバー法等の改正法について、施行期日を令和6年12月2日とする施行期日政令が公布されました。

これにより、現行の健康保険証の発行については、令和6年12月2日より終了し、マイナンバーカードでの保険証利用を基本とする仕組みに移行します。

(1) 今持っている健康保険証

経過措置として来年(2025年)の12月1日まで使用できます。

(2) マイナ保険証

12月2日以降に入社して従業員の健康保険証は従来の保険証ではなく、マイナ保険証となります。

健康保険証の廃止に伴い、事前に協会けんぽや健康保険組合から会社宛てに被保険者(従業員)・被扶養者(従業員の家族)全員分の「資格情報のお知らせ」が送付されます。協会けんぽからは9月以降に発送予定です。(6月中旬以降に入社された方の分は来年1~2月)

マイナンバーカードには従来の保険証に記載されている記号・番号や資格取得年月日などの情報が記載されていません。このため、健康保険証廃止後の給付金申請時の使用などを目的に、すべての加入者(被保険者・被扶養者)に対して個人単位で発行されます。

従業員+家族分がそれぞれ個別に封書に入れられ、封筒又は箱で送られてきます。届き次第、家族分も含めて従業員へ配布しましょう。

この「資格情報のお知らせ」は、給付金の申請のほか、マイナ保険証の読み取り機を導入していない病院等でもマイナ保険証と併せて提示することで受診できます。

大事な書類ですので大切に保管しましょう。

マイナンバーカードを持っていない、又は、マイナ保険証登録をしていない方は、けんぽから交付される「資格確認書」を提示すれば、これまで通り保険診療を受けることができます。

(1)新規加入者

2024年12月2日以降に入社したマイナ保険証を持っていない従業員は、資格取得届提出時に「資格確認書」の発行申請を同時に行った場合に、「資格確認書」がけんぽから発行されます。

(2)既存加入者

現状の健康保険証を持っている従業員は、2025年12月1日までは従来の健康保険証も使えます。そのため、このような既存の加入者に対しては「資格確認書」は2025年12月2日以降に保険者(けんぽ)が必要と判断した場合にのみ発行されます。

全員に配布される「資格情報のお知らせ」と必要な人のみが申請できる「資格確認書」は別のものとなりますのでご注意ください。

賃金のデジタル払いの業者指定

令和6年8月9日に、PayPay株式会社に対し、労働基準法施行規則第7条の2第1項第3号の規定に基づき、賃金のデジタル払いの資金移動業者としての厚生労働大臣の指定が行われました。

PayPay株式会社のプレスリリースによると8月14日よりソフトバンクグループ各社の従業員を対象に「PayPay給与受取」のサービス提供を開始し、また年内にはすべてのユーザーを対象にサービスの提供を始める予定と発表されています。

これにより、これまで金融機関口座への振込が主流だった給与振込に新たな支払方法が生まれました。

(1) 銀行口座へ送金可能(月1回手数料無料)

デジタル払いされた賃金は、月1回手数料無料で銀行口座へ送金することが可能です。これは、労働基準法上、賃金は通貨払いが原則となっているためです。

(2) 第三者保証機関による保証

PayPayのようなデジタル払いを行う資金決済業者が破綻した場合には、保証機関(保険会社等)により速やかに弁済されることとなっています。

(3) 上限額を超過の場合、自動送金(手数料無料)

PayPay給与受取においては、20万円までしか給与残高として受け入れられず、それ以上の給与振込額は指定した金融機関の口座に振り込まれます。

労働基準法上、賃金の支払いについては、「通貨で、直接労働者に、その全額を支払わなければならない」と規定されています。ここでいう「通貨」とは「現金」のこととなります。

現金払いの例外として、これまでは「銀行口座」と「証券総合口座」への支払が認められていました(労働者の同意がある場合)。今回、これに「指定資金移動業者の口座」が追加されたということです。

もちろん、労働者からの同意が必要であり、会社側からデジタル払いを強制されることはありません。

賃金のデジタル払いがどれくらいの期間をかけて、どれくらいのスピードで広まっていくかは分かりませんが、電子化やキャッシュレス化は年々進んできています。

経済産業省のデータによると、2010年に13.2%だったキャッシュレス決済比率(決済額)は、Pay払いが始まった2018年には24.1%、そして、2023年には39.3%と堅調な推移を見せ、「2025年までに4割程度にする」という政府目標をほぼ前倒しで達成している状況です。

キャッシュレス決済で一番割合を占めているのはクレジットカード(決済額で83.5%/2023年)です。交通系ICなどの電子マネーの割合がここ数年ほぼ横ばいのなか、Pay払いなどのコード決済の割合が年々上昇しています。

飲食店やパーキングなど、キャッシュレスオンリー(現金使用不可)のところも目にすることが増え、キャッシュレス決済への対応が不可避な世の中がもう目の前です。

国民年金保険料の納付方法

会社員は、毎月の給料から社会保険料(健康保険料や年金保険料)が天引きされていて、年末調整において所得控除としてその分所得税が減額されます。

この社会保険料控除ですが、本人分だけではなく同一生計の配偶者や家族の分を支払った場合には、その家族の分も本人の所得控除として扱うことができます。

家族の中でも所得の高い方が支払って所得控除を受けた方が家計全体としてお得になります。

また、国民年金保険料については納付書での納付の他にも各種納付方法があり、払い方によっては割引を受けられる場合があります。

(1)納付書での納付

(2)口座振替での納付

(3)クレジットカード納付

(4)スマートフォンアプリでの納付

(5)ねんきんネットでの納付

この中で納付書・口座振替・クレジットカードで前納した場合に納付額の割引があります。

(納付書・クレジットカード納付の場合)

|

納付方法

|

2年前納

|

1年前納

|

6か月前納

|

|

納付額

|

398,590円

|

200,140円

|

101,050円

|

|

割引額

|

15,290円

|

3,620円

|

830円

|

|

納付方法

|

2年前納

|

1年前納

|

6か月前納

|

|

納付額

|

397,290円

|

199,490円

|

100,720円

|

|

割引額

|

16,590円

|

4,270円

|

1,160円

|

一番割引額が高いのは「口座振替・2年前納」で約4%の割引率となります。なおクレジットカードやスマホアプリによっては、ポイントが付く場合があります。

国民年金保険料は、令和5年度は16,520円、令和6年度16,980円、令和7年度17,510円と年々上がっており、10年前と比較すると年間23,000円ほど上がっています。

誰が支払うか、また、どのように支払うかによっても実質的な負担額が変わってきますので、一度ご検討してみてはいかがでしょうか。

7月もしくは8月に、お住いの市区町村から定額減税調整給付金の支給確認書が対象者に送られてきています。

これは、令和5年の所得から推定して、定額減税(所得税3万円、住民税1万円)を全額受けられないと見込まれる方に先立って支給する調整給付金です。

令和5年の源泉徴収票や確定申告書を基に計算されており、1万円単位に切り上げ支給されます。

この確認書が届いている場合には、必ず返送期限までに市区町村に提出しましょう。期限までに提出しない場合には、調整給付金の支給を辞退したとみなされますのでご注意ください。

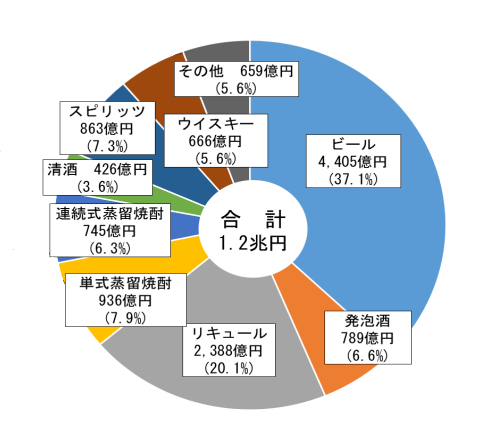

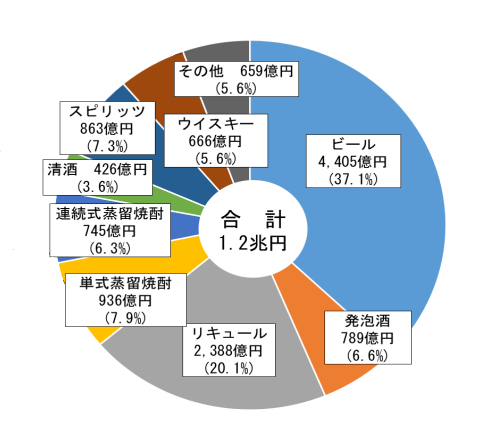

酒のしおり

令和6年7月17日、国税庁は「酒のしおり(令和6年6月)」を公表しました。

「酒のしおり」とは、毎年国税庁が公表している、酒類産業に関わる各種データをまとめた資料です。

酒税の税率や酒税収入に関する事項にとどまらず、酒類の品目、製成数量や販売(消費)数量、酒類の製造工程図から酒類容器のリサイクルまで、酒類に関するありとあらゆるデータがまとめられている資料(令和6年分は138ページもあります)です。

(1)国内市場の状況

少子高齢化や人口減少等の人口動態の変化、消費者の低価格志向、ライフスタイルの変化や嗜好の多様化等により、国内市場は全体として縮小傾向にあります。特にビールの数量が大きく減少しており、これはビールから低価格の発泡酒やチューハイなどのリキュール等に消費が移行していることが一因と考えられます。

(2)日本産酒類の輸出の状況

日本産酒類の輸出については、清酒(日本酒)やウイスキー等の日本産酒類の国際的な評価の高まり等を背景に、年々増加傾向にあります。

令和5年の輸出金額は、1,344億円となり、過去最高となった令和4年に次ぐ水準です。

酒税収入の内訳

(令和4年度国税収入76.3兆円の内訳)

・消費税 23.1兆円(30.2%)

・所得税 22.5兆円(29.5%)

・法人税 14.9兆円(19.6%)

・揮発油税 2.1兆円(2.7%)

・酒税 1.2兆円(1.6%)

・その他 12.5兆円(16.4%)

国税収入76兆円のうち、酒税は1.2兆円であり全体の1.6%の割合を占めています。なお、酒税収入1.2兆円のうち、37.1%はビールが占めていて、次いで20.1%のリキュールが2番目となっています。

平成13年度は一般酒販店が7割を占めていましたが、令和3年度においてはスーパーマーケット、コンビニエンスストア、量販店の割合が6割になり、一般酒販店は2割ほどとなり、販売形態の変化が見て取れます。

これら以外にも様々データが載っておりますので、お酒が好きな方はぜひ一度ご覧になってみてはいかがでしょうか。

マイナンバーカードの普及率

総務省は、このほど、マイナンバーカードの保有状況の公表を行いました。

令和6年7月21日(日)時点で、交付枚数の累計が100,337,883枚となり、平成28年1月から始まったマイナンバーカードの交付が、8年かけてとうとう1億枚を突破しました。なお人口に対する割合は80.0%となり8割に達しました。

|

H29年3月

|

1,071万枚(8.4%)

|

|

H30年3月

|

1,367万枚(10.7%) +296万枚

|

|

R 1年3月

|

1,656万枚(13.0%) +289万枚

|

|

R 2年3月

|

1,973万枚(15.5%) +317万枚

|

|

R 3年3月

|

3,344万枚(26.3%) +1,371万枚

|

|

R 4年3月

|

5,375万枚(42.4%) +2,031万枚

|

|

R 5年3月

|

8,439万枚(67.0%) +3,064万枚

|

|

R 6年3月

|

9,866万枚(78.6%) +1,427万枚

|

国税庁が毎年作成するパンフレットに「暮らしの税情報」というものがあります。

所得税や消費税から、給与・年金や退職金関係、不動産関係や贈与税や相続税など、個人の方が関わる身近な税金についてのことが書かれています。この「暮らしの税情報」の令和6年度版が7月中に各税務署の窓口に設置される予定となっています。各種税金に関して、非常にわかりやすく、かつ、網羅的に書かれているため、すごく良い冊子です。税務署の近くに行かれる際には、ぜひお立ち寄りになって手に取ってみてください。

また、内容について詳しく知りたい項目がありましたら、井澤事務所の担当者までお声がけください。