年末年始のお知らせ

今年も一年、格別のご愛顧を賜りまして、厚くお礼申し上げます。

来年も、皆様により一層のご満足をいただけるよう、スタッフ一同サービスを向上させる所存ですので、変わらぬご愛顧のほど、どうぞよろしくお願いいたします。

来る年も皆様のご健康とご多幸を心よりお祈り申し上げます。

弊社の年末年始休業期間は下記の通りです。

休業期間:12月28日(土)~1月5日(日)

営業開始:1月6日(月)より

お休み期間中は何かとご迷惑をおかけいたしますが、どうぞよろしくお願いいたします。

収受日付印の押なつが廃止へ

国税庁は、令和7年1月から書面で提出された申告書等の控えに収受日付印の押なつを行わないと発表しています。

これまでは提出用と控え用の2部を税務署に持っていき、収受印が押された控えを持ち帰って保管していたと思いますが、来年からは税務署の窓口で提出するのは提出用の1部だけとなります。

国税庁は、「あらゆる税務手続きが税務署に行かずにできる社会」を目指し、申告手続きのオンライン化、事務処理の電子化など税務行政のDX化を進めており、その一環として押印が廃止となるわけです。

令和6年11月に国税庁より発表されたe-taxの利用状況等によると、

令和元年度は12,435,802件(47.5%)であった所得税申告のオンライン利用率が、

令和3年度には15,291,265件(59.2%)、令和5年度には18,394,172件(69.3%)と、

年々オンライン利用率が増えてきているのが分かります。

ただし、パソコンやスマートフォンの操作に慣れていない高齢者に

e-taxがどこまで浸透していくかは微妙なところで、今後の推移に注目です。

国税庁は、来年1月からの押印廃止に伴い、当分の間の対応として、希望者には申告書等を収受した日付や税務署名を記載したリーフレットが交付されます。

このリーフレットには提出日付と税務署名は記載されるものの、「令和6年分所得税確定申告書」など、何を提出したかはメモ欄に提出者自身で記入する用紙となっており、提出内容を証明するものでもなく、あくまで備忘録替わりと思っておいた方が良いです。

また、書面提出した申告書の内容について、以下のような方法が設けられます。

(1) 申告書等情報取得サービス

書面(又はe-tax)により提出した所得税の確定申告書・青色決算書・収支内訳書(直近3年分のみ)は、

パソコンやスマートフォンからマイナンバーカードとe-taxソフトを使って、PDFファイルを取得申請ができます。

(2) 税務署での申告書等の閲覧サービス

納税地の税務署の窓口で過去に提出した申告書の内容を確認する方法です。(一定の場合は写真撮影が可能)

12月のこよみ

□法人税中間納付期限

4月決算法人・・・1月6日

(前期の法人税20万超の場合)

□消費税の中間納付期限

1月決算・4月決算・7月決算法人・・・1月6日

(前期分の消費税額によります)

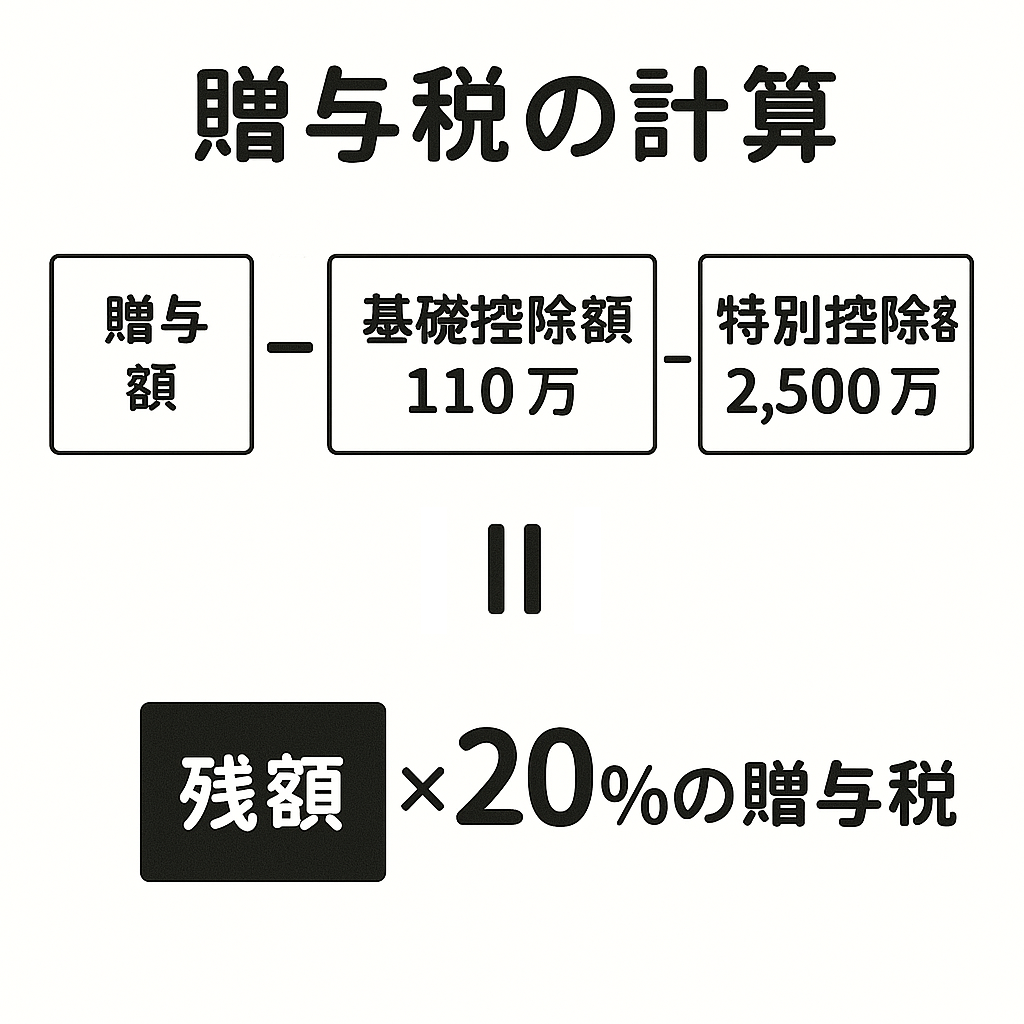

贈与税の課税方法

親から子に現金を贈与するなど、

個人から財産をもらったときは、贈与税の課税対象となります。

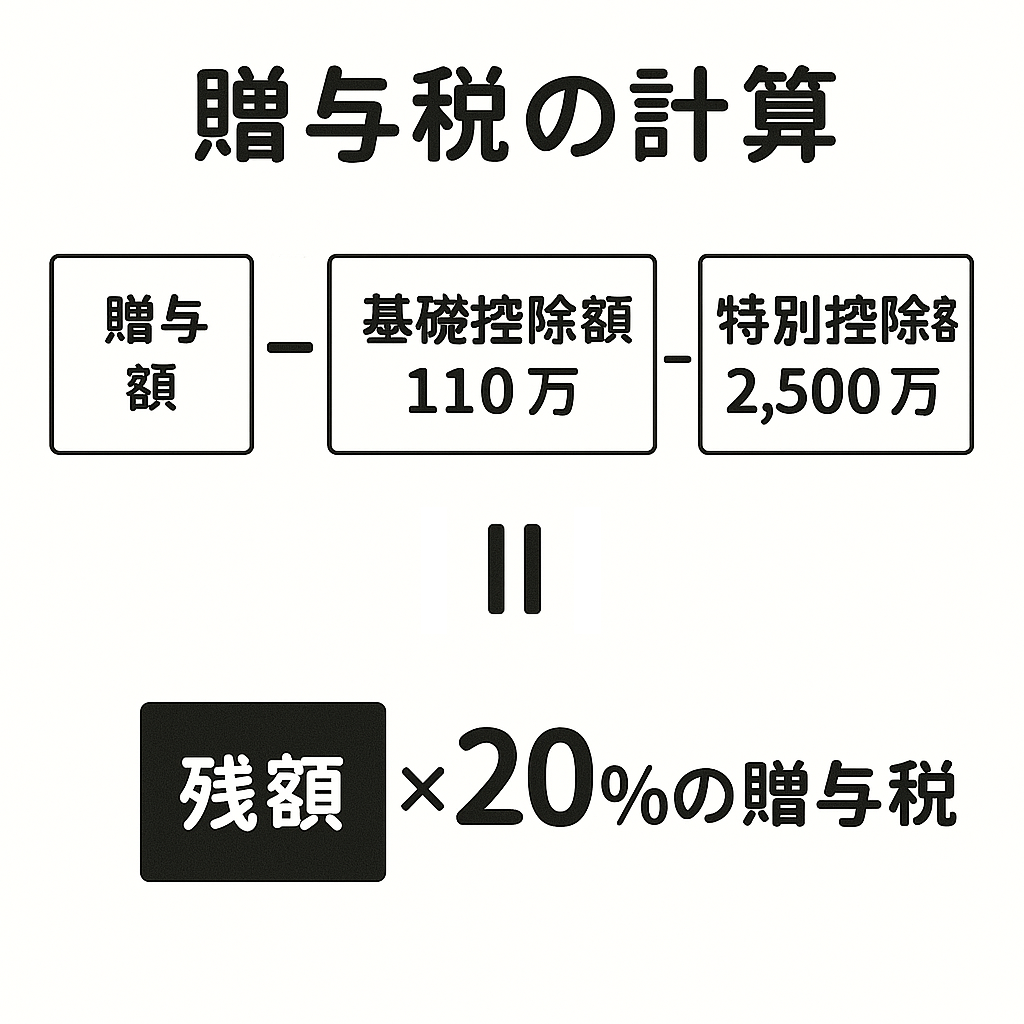

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2つの方法があります。

贈与を受けた方は贈与者ごとにそれぞれの課税方法を選択することができます。

1年間(1月1日~12月31日)に贈与を受けた金額から基礎控除額110万円を引いた残額について、贈与税が課税されます。(10%~55%)

1年間の贈与金額が110万円以下なら、贈与税が課税されることはありません。1年間に複数人から贈与を受けた場合には、その合計額から基礎控除110万円を引いて課税対象か判定します。

例えば父親から100万円、母親から50万円の贈与受けた場合は、年間150万円の贈与を受けたこととなり、基礎控除額110万円を超えるため、贈与税の申告・納税が必要となります。

生前贈与の特例制度であり、父母や祖父母から18歳以上の直系卑属(子や孫)に贈与をした場合に、基礎控除額110万と特別控除額2,500万を贈与額から控除し、残額に20%の贈与税が課税されます。

贈与者が亡くなった場合に、相続税の計算上、その贈与財産を相続財産に合算し相続税を計算します。

また、一度この相続時精算課税を選択すると、その後、同じ贈与からの贈与について「暦年課税」へ変更することができません。

このように、「暦年課税」と「相続時精算課税」という2つの方法があります。「暦年課税」については110万以下の贈与であれば申告する必要はありませんが、「相続時精算課税」は選択届出書の提出と、贈与があった年分の贈与税の申告が必要となります。

「相続時精算課税」は、1年で多額の贈与する場合には有効ですが、将来的には相続税の計算上足し戻す必要がありますので、贈与税の申告書の控えは、相続発生時まで長期間にわたって保管することが必要です。

毎年の暦年課税か、それとも相続時精算課税か。贈与税率や将来的に見込まれる相続税率など、多面的に検討をして有利な方法を選択しましょう。

◆ 中小企業向け賃上げ促進税制

2024年度の税制改正により、

中小企業向けの賃上げ促進税制が拡充されました。

(1)賃上げ要件

給与等の支給額が前年度より1.5%以上増加

(2)税額控除額

給与等支給額の増加額×税額控除率(15%又は30%)

前年と比較して給与額が増加した場合に税額控除を受けることができます。(役員や役員の親族等は対象外)

教育訓練費や子育て両立・女性活躍支援で上乗せ要件もありますので積極的に活用していきましょう。

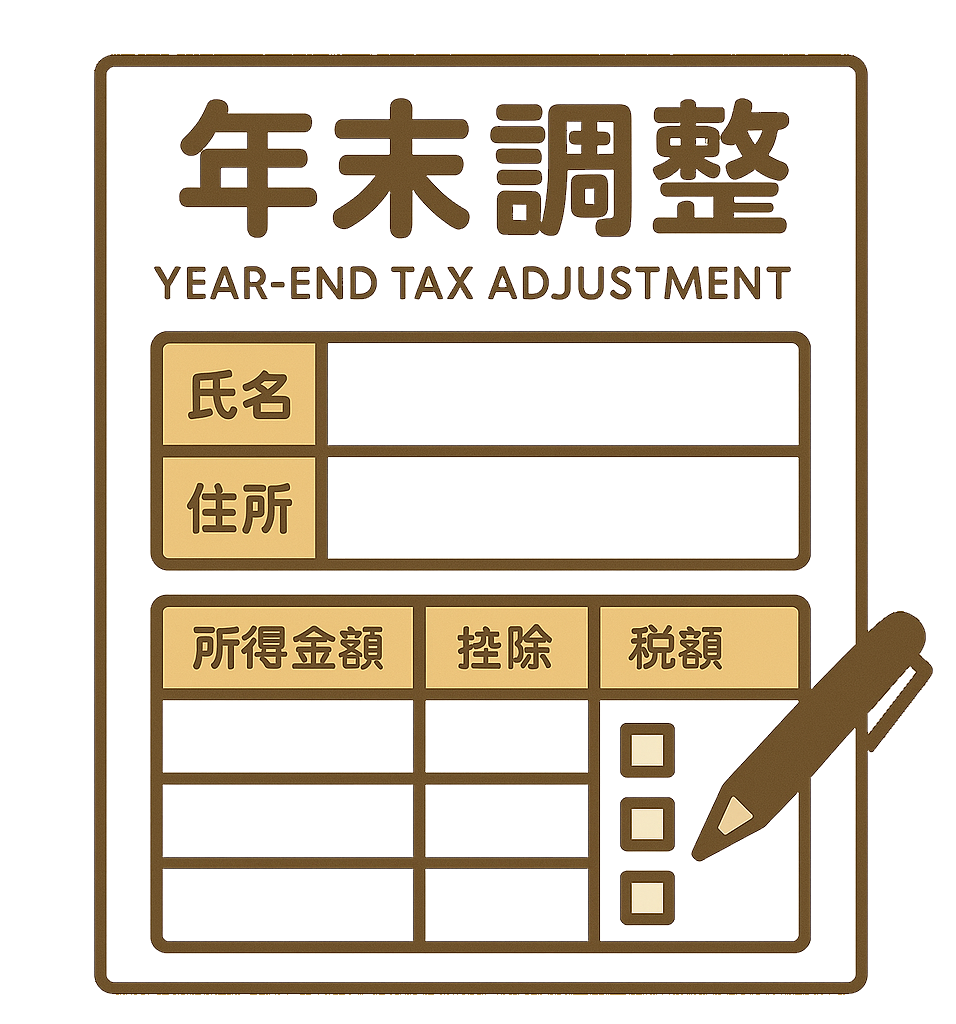

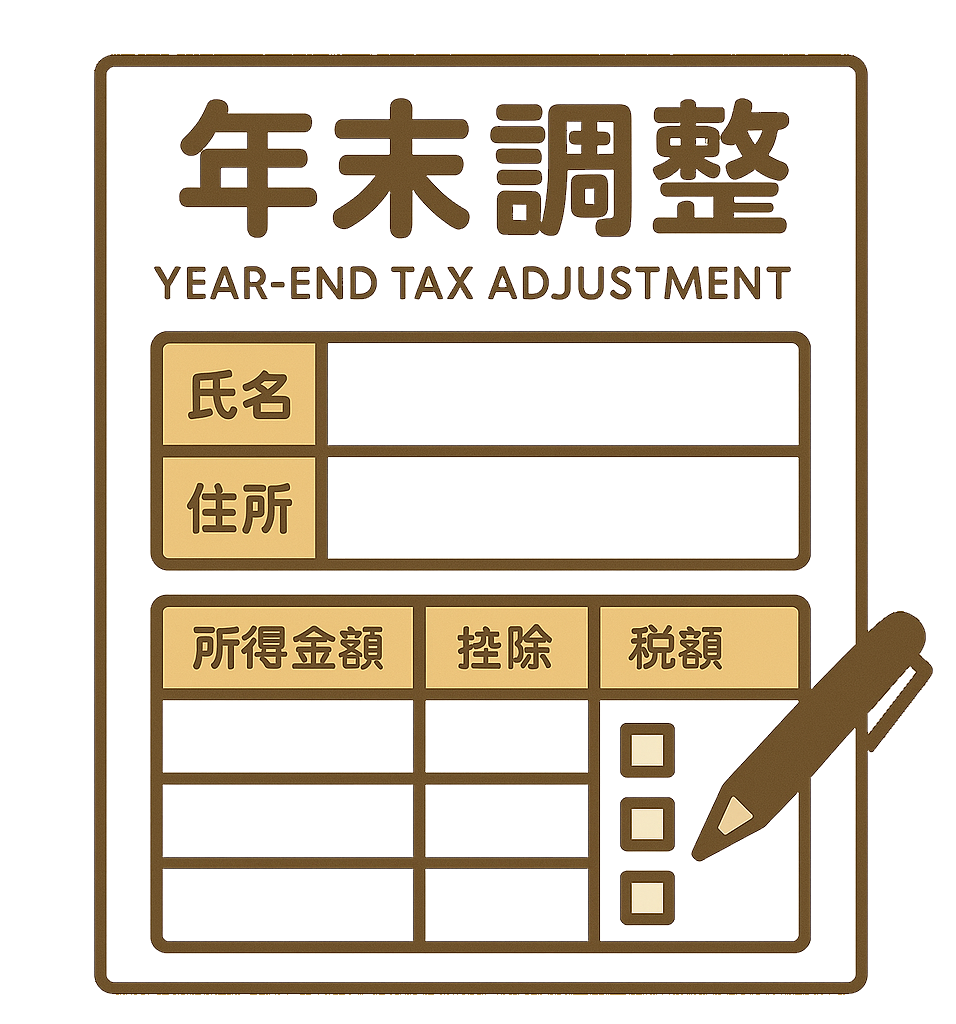

令和6年の年末調整

11月に入り年末調整の用紙を従業員に配布する時期になりました。

令和6年の年末調整は昨年までと違い、定額減税の処理が必要となります。これを「年調減税事務」と言います。

年調減税事務では年調減税額を計算し、年間の所得税を計算します。

年調減税額とは年末調整時点の定額減税の額で「本人3万円と扶養家族1人につき3万円」の合計額です。

年調減税事務の対象者となる要件は下記の通りです。

(1)年末調整の対象者

(2)合計所得金額(給与所得以外の所得も含む)が1,805万円以下になると見込まれる

2ヶ所給与など所得税を乙欄で計算している場合以外は、ほとんどの従業員は年調減税事務の対象となると思います。

なお、月次減税事務では、1,805万円超の所得者も対象となり定額減税を行っていましたが、年末調整では対象外となります。

年調減税事務においては、

配偶者や扶養親族の分も本人が定額減税を受けることとなります。

対象となる配偶者・扶養親族は

(1)日本国内に住んでいる

(2)本人と生計を一にしている

(3)合計所得金額が48万円以下になると見込まれる人

(青色事業専従者等を除く)

給与所得のみの場合は、年収103万円以下

給与収入103万円 -給与所得控除55万円=48万円

令和6年分の年末調整の用紙(基・配・所)では、定額減税に関するチェック箇所が2つ増えました。

(1)給与所得者の基礎控除申告書「基・配・所」の年調用紙の左側の部分です。

ここは本人の所得を計算し、それによって「基礎控除の額」と「本人が定額減税の対象か」を申告する欄です。

所得が1,805万円以下になった場合は、「本人定額減税対象」に☑を入れましょう。

(2)給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書

ここは、配偶者の所得を計算する欄です。

所得の金額によって「配偶者控除」か「配偶者特別控除」となるか、また、配偶者の所得が48万円以下の場合には配偶者を扶養親族として従業員本人の定額減税の対象となります。この場合には「配偶者定額減税対象」に☑を入れましょう。

このように、今回の年末調整は定額減税の対象者かの確認が必要であり、配偶者の所得確認が特に重要となりますので、ご注意ください。

11月のこよみ

□法人税中間納付期限

3月決算法人・・・12月2日

(前期の法人税20万超の場合)

□消費税の中間納付期限

12月決算・3月決算・6月決算法人・・・12月2日

(前期分の消費税額によります)

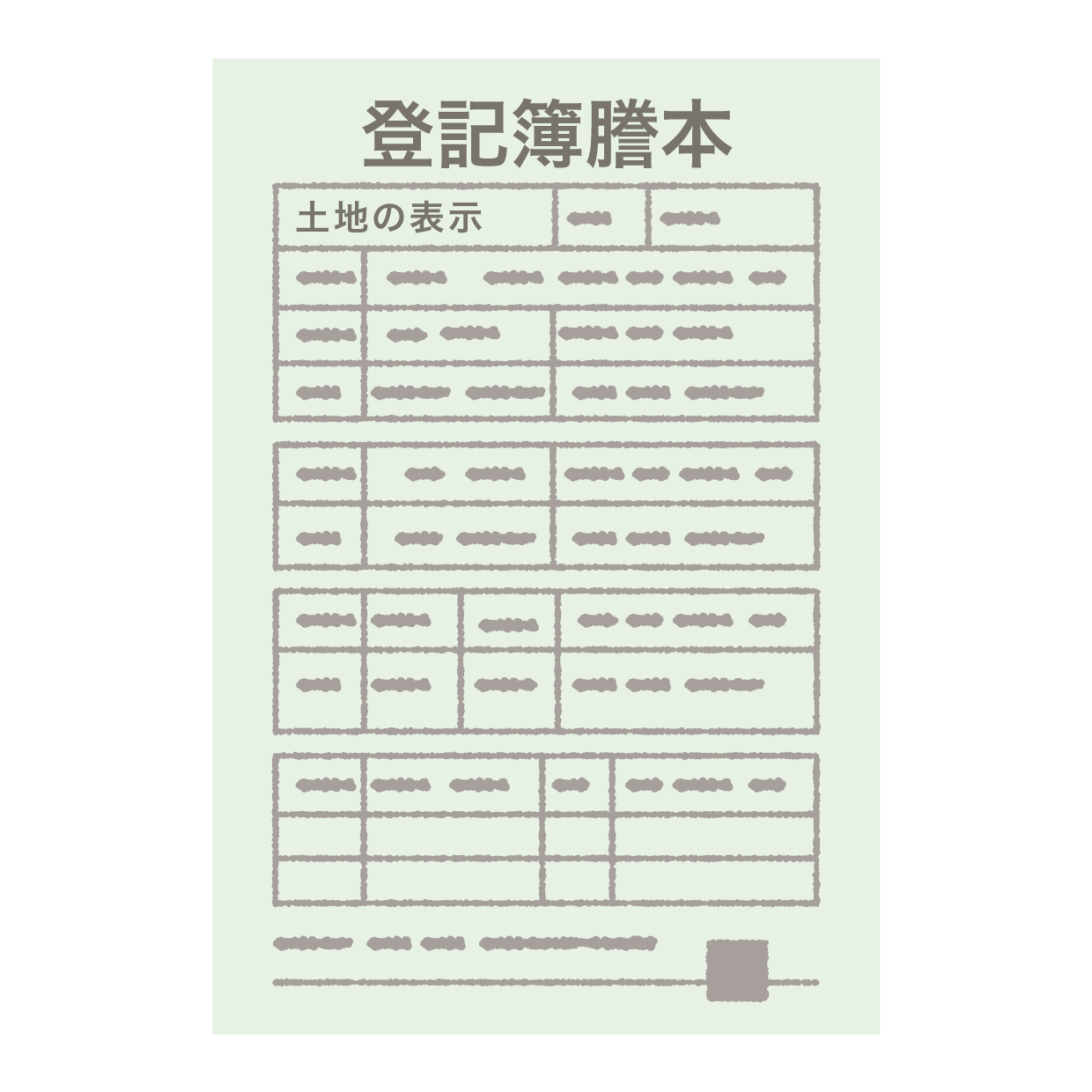

登記簿謄本見ていますか?

令和6年10月10日に、12年以上登記がされていない株式会社及び5年以上登記がされていない一般社団法人又は一般財団法人に対して、法務大臣による官報公告が行われ、同日付けで管轄登記所から通知書の発送が行われました。

令和6年12月10日までに必要な登記申請又は「まだ事業を廃止していない」旨の届出をしない場合には、会社が解散したものとみなされ、職権で解散登記が行われます。

株式会社で12年以上、一般社団法人等で5年以上登記が入らないと解散とみなされるのは、役員の任期が関係しています。

株式会社の取締役は、会社法上、任期が最長10年と定められています。(一般社団法人等の理事の任期は2年)任期満了の場合には、同じ人が取締役を続ける場合であっても、役員登記(重任登記)が必要となります。

このため、株式会社では少なくとも10年に1回は登記申請をする必要があり、12年以上登記が行われていない株式会社は、実質的に稼働していない休眠会社として解散の登記がされるわけです。

取締役の任期については、法務局から登記のお知らせが来ることはありません。会社自身で任期を確認し、適切な時期に登記申請を行う必要があります。

そのためには、会社の登記簿謄本(全部事項証明書)を年に1回は確認した方がよいでしょう。取締役の登記の時期以外にも、住所変更や目的追加など、記載事項に変更がないか確認できる体制を整えましょう。

有限会社や合同会社の役員には、任期の定めがありません。そのため、役員が変わらない限りは、株式会社のように株主総会で再任の決議をしたり、また、役員変更登記をする必要はありません。

このように会社の登記簿謄本は、普段あまり確認することもないかも知れませんが、登記申請が大幅に遅れた場合に裁判所から過料(罰金)が課される場合がありますのでご注意ください。

10月もあと1週間となり、月が替われば令和6年もあと2ヶ月です。

令和6年は定額減税が実施されていて所得税や住民税が減額されています。減税されているので、ふるさと納税をできる限度額も下がるのではと思うかも知れませんが、定額減税は、ふるさと納税に影響はありません。これは、ふるさと納税の寄付金控除が先に処理されて、引ききれなかった定額減税額は、給付されることとなるからです。

ただし、所得による寄附限度額はありますので、控除額シミュレーションはお忘れなく。

最低賃金の引き上げ、過去最大に

2024年度の地域別最低賃金が改定され、10月1日以降、各都道府県にて適用が始まっています。東京都は1,113円から50円の引上額となっており、全国で一番高い1,163円となりました。

最も引上額が大きかったのは徳島県で、896円から980円と84円もの引上額となっています。昨年ワースト2位だった徳島県が今回の改定で27位となり、四国4県の中で最も高くなりました。(なお、徳島県の最低賃金の改定は11月1日からです。)

最低賃金制度とは、最低賃金法に基づき国が賃金の最低額を定め、使用者は、その最低賃金以上の賃金を労働者に支払わなければならないとする制度です。

仮に最低賃金より低い賃金を労働者、使用者双方の合意の上で定めても、法律によって無効とされ、最低賃金額と同様の定めをしたものとみなされます。

もし、使用者が労働者に最低賃金未満の賃金しか支払っていない場合には、使用者は労働者に対してその差額を支払わなくてはいけません。また、最低賃金法に罰則の規定(50万円以下の罰金)が定められています。

労働者に支払われる賃金のうち、最低賃金の対象となるものは、毎月支払われる基本的な賃金です。残業代やボーナスは含まれません。

【最低賃金の対象とならない賃金】

(1)臨時に支払われる賃金・手当

(2)賞与

(3)時間外割増賃金

(4)休日割増賃金

(5)深夜割増賃金

(6)精皆勤手当、通勤手当、家族手当

10月以降の給与計算や、募集広告に記載する時給金額など、改定後の最低賃金を下回ることがないようにご注意ください。

道路交通法が改正され、2024年11月1日より「自転車」の危険な運転に新しく罰則が整備されることになりました。

(1)運転中のながらスマホ

スマートフォンなどを手で保持して、自転車に乗りながら通話する行為、画面を注視する行為が禁止され、罰則の対象となりました.

違反者⇒6月以下の懲役又は10万円以下の罰金

(2)酒気帯び運転および、ほう助

自転車の酒気帯び運転のほか、酒類の提供や同乗・自転車の提供に対して新たに罰則が整備されました。 違反者⇒3年以下の懲役又は50万円以下の罰金

ご自身もそうですが、自転車通勤の従業員がいる場合には、違反がないように注意を促しましょう。

花壇の植替え

いつもお願いしているシルバー人材センターの方が植えてくださいました

毎回にぎやかに明るい色のお花が定番です