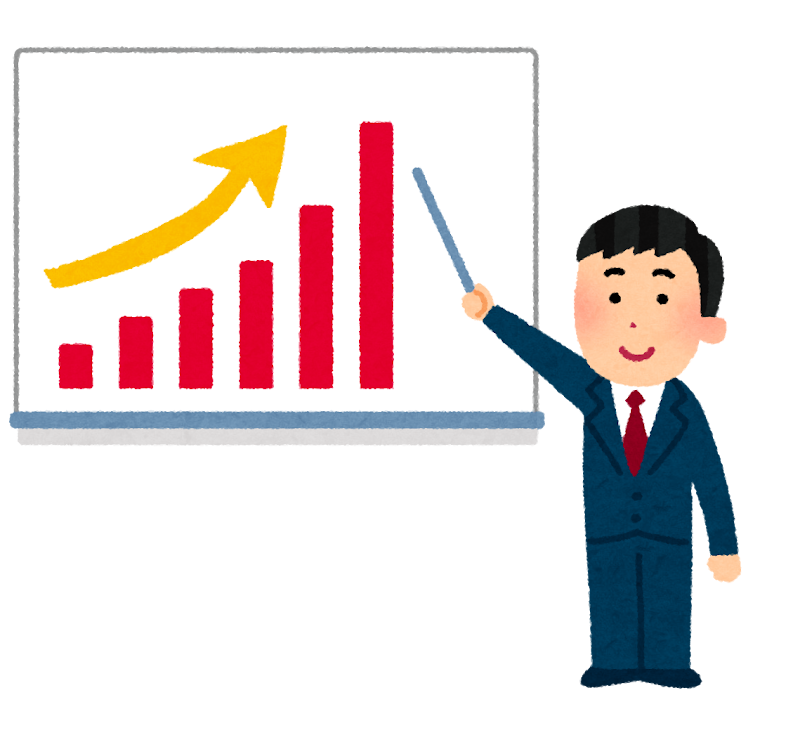

マイナンバーカードの普及率

総務省は、このほど、マイナンバーカードの保有状況の公表を行いました。

令和6年7月21日(日)時点で、交付枚数の累計が100,337,883枚となり、平成28年1月から始まったマイナンバーカードの交付が、8年かけてとうとう1億枚を突破しました。なお人口に対する割合は80.0%となり8割に達しました。

|

H29年3月

|

1,071万枚(8.4%)

|

|

H30年3月

|

1,367万枚(10.7%) +296万枚

|

|

R 1年3月

|

1,656万枚(13.0%) +289万枚

|

|

R 2年3月

|

1,973万枚(15.5%) +317万枚

|

|

R 3年3月

|

3,344万枚(26.3%) +1,371万枚

|

|

R 4年3月

|

5,375万枚(42.4%) +2,031万枚

|

|

R 5年3月

|

8,439万枚(67.0%) +3,064万枚

|

|

R 6年3月

|

9,866万枚(78.6%) +1,427万枚

|

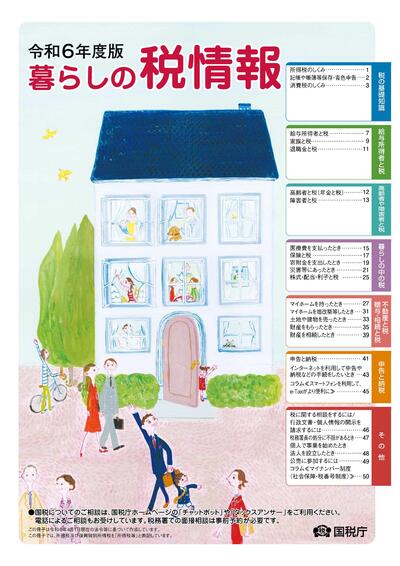

国税庁が毎年作成するパンフレットに「暮らしの税情報」というものがあります。

所得税や消費税から、給与・年金や退職金関係、不動産関係や贈与税や相続税など、個人の方が関わる身近な税金についてのことが書かれています。この「暮らしの税情報」の令和6年度版が7月中に各税務署の窓口に設置される予定となっています。各種税金に関して、非常にわかりやすく、かつ、網羅的に書かれているため、すごく良い冊子です。税務署の近くに行かれる際には、ぜひお立ち寄りになって手に取ってみてください。

また、内容について詳しく知りたい項目がありましたら、井澤事務所の担当者までお声がけください。

令和6年度の路線価発表

7月1日に国税庁は令和6年分の路線価図を発表しました。

この路線価とは、道路に面する宅地の1㎡当たりの評価額のことをいい、路線価が定められている道路に接する土地の評価に使います。毎年1月1日時点で評価され、7月初旬に発表されます。

令和6年分の路線価は、令和6年1月1日から12月31日までの間に相続等により取得した土地を評価する場合に使います。

よって、令和5年12月31日に相続が発生した場合には令和5年7月に発表された令和5年分の路線価を用い、令和6年1月1日に相続が発生した場合には令和6年7月の発表を待って、令和6年分の路線価で評価を行うことになります。たった1日の違いで評価額が変わることがあり得るわけです。

土地の評価額については、路線価を用いて計算する相続税評価額以外にも下記のものがあります。

① 固定資産税路線価

市区町村が算出して、毎年4月~6月頃に発表するもので、この固定資産税路線価から求められる固定資産税評価額が、固定資産税、登録免許税、不動産取得税等の算定に用いられます。

なお、固定資産税路線価は3年に一度評価替えされ、公示価格の70%程度の評価額となるように設定されています。

② 公示価格

公示価格には、国土交通省が算出する「公示地価」と各都道府県が算出する「基準地価」があります。

③ 公示地価

国土交通省が毎年1月1日時点の全国の標準地の1㎡あたりの価格調査を行い、毎年3月下旬に公表されます。

この公示価格は「路線価」や「固定資産税路線価」の基準になっています。「路線価」の発表が7月と遅くなっているのも、3月に発表される「公示価格」を参考にしているからです。

④ 基準地価

各都道府県が毎年7月1日時点の全国の標準地の1㎡あたりの価格を調査し、毎年9月下旬に公表します。

路線価図は国税庁のホームページから調べることができます。

相続の事前対策として、土地の評価をあらかじめ見積もっておきたい場合には参考になります。

6月分の給与計算から定額減税の対応が必要となりましたが、6月分の給与計算時に引ききれない定額減税額の残高がある場合には、7月以降の給与計算・賞与計算において天引きする所得税を減額(手取りが増える)していく必要があります。引きすぎたりすることがないように、気をつけましょう。

7月のこよみ

□法人税中間納付期限

11月決算法人・・・7月31日

(前期の法人税20万超の場合)

□消費税の中間納付期限

8月決算・11月決算・2月決算法人・・・7月31日

(前期分の消費税額によります)

ETCのインボイス

高速道路を通行する際に支払うETC料金ですが、通常は、ETCカードで決済するため紙の領収書をもらうことはありません。

では、ETCのインボイスはどうやって取得・保管すればいいのでしょうか。

ETCカードで決済した高速道路の利用明細は、ETC利用照会サービスというホームページ上で確認することができます。

このETC利用照会サービスを利用するためには、下記の情報が必要となります。

①ETCカード番号

②メールアドレス

③過去の利用年月日

④車両番号

⑤車載機管理番号

このETC利用照会サービスより、ETCのインボイスがダウンロードできます。

ETCのインボイスですが、毎回ダウンロードして保管する必要はありません。

最初の1回、利用した高速道路会社ごとに1枚、利用証明書(インボイス)をダウンロードするだけで問題ありません。

手間はかかりますが、ETC利用照会サービスの初回の登録はしておくようにしましょう。

令和6年5月、国税庁は令和5年分の所得税、消費税及び贈与税の確定申告状況について発表しました。

所得税の確定申告人員については2,324万人(対前年比+1.3%)で、平成26年以降、ほぼ横ばいで推移しています。

この所得税の確定申告人員のうち、e-Taxの利用によるものは1,604万人(対前年比+7.3%)で、前年分から109万人増加しました。なお、e-Taxによる申告は、全体の総数の約7割となっています。

特に、スマホ申告の件数や、マイナンバーカードを使用した申告件数がここ数年で大幅に増加しています。これは、マイナンバーカードの普及率が上がったことと連動しており、また、マイナポータル連携など、インターネットを利用してデータ連携が使いやすくなってきたことも影響していることが読み取れます。

そして、令和5年分の申告で一番影響が見られたのが、個人事業者の消費税の申告件数です。

令和5年分の個人事業者の消費税の申告件数は、197万件(対前年比+86.9%)で、前年分から91万件も増加しました。

もちろんこれは、令和5年10月から開始したインボイス制度の影響であることは言うまでもありません。今まで免税事業者だった個人事業主が、インボイス制度に合わせて、インボイス発行事業者に登録したことで消費税の申告義務が出てきたからです。これに伴い、消費税の納税額も前年分から9.1%増加しています。

6月給与計算から定額減税開始

令和6年6月から給与(または賞与)計算において、定額減税による控除(月次減税事務)が実施されます。

控除対象者ごとの月次減税額は、次の計算式で求めます。

30,000円×(本人+扶養親族等の人数)

6月1日時点の人数で計算します。その後異動があった場合でも、月次の給与計算においては月次減税額の金額の変更は行わない点は注意が必要です。(扶養人数の異動があった場合には、全て年末調整で対応します。

令和6年6月1日以降に支払う給与又は賞与から順次控除していきます。控除しきれない残額については、翌月以降の給与・賞与で残額がゼロになるまで控除をしていきます。誤って引きすぎてしまうと、年末調整で徴収が必要となる場合もありますので、その点は要注意です。

この残額の管理のために、社員毎の管理台帳を作成する必要があります。この管理台帳については、給与計算ソフトを使用している場合には給与計算ソフトで管理できる場合が多く、EXCEL等で手計算している会社の場合には国税庁のホームページからダウンロードできる管理台帳を使用するのが良いでしょう

給与明細書には、実際に控除した月次減税額の金額を以下のように記載します。

【記載例】

定額減税額(所得税)×××円

定額減税 ×××円 など

給与明細のどこに記載するかは、「適宜の箇所」とされており、特に規定はありません。給与明細書に余白がないなど、記載が難しい場合には、別紙に記載しても差し支えありません。

月次減税事務を実施した場合について、源泉所得税の納付書への記載方法は、これまで通りの記載方法で変更ありません。

支給日、支給人数、支給額、源泉所得税額を記載します。

ただし、定額減税の影響で源泉所得税額の欄については、例月、例年に比較して、給与から天引きする金額が減っている分、減少しているはずです。源泉所得税の額がゼロの場合でも、人数や支給額を記載する必要がありますので、記載漏れに注意してください。

住民税については、5月に市区町村から届いた納税通知書上では、既に定額減税が実施された後の金額が記載されていますので、会社側で特別な処理を行う必要がありません。なお、7月10日納付分は基本的にはゼロとなっており、納付する必要はありません。

6月のこよみ

□法人税中間納付期限

10月決算法人・・・7月1日

(前期の法人税20万超の場合)

□消費税の中間納付期限

7月決算・10月決算・1月決算法人・・・7月1日

(前期分の消費税額によります)

相続登記の義務化

所有者不明土地の解消に向けて、令和6年4月1日から不動産(土地・建物)の相続登記が義務化されました。

所有者不明土地とは、相続登記がされないこと等により

①不動産登記簿により所有者が判明しない

②所有者が判明しても、その所在が不明で連絡が付かない

このような土地をいいます。これにより、土地の所有者の探索に多大な時間と費用が必要となり、公共事業や復旧・復興事業が円滑に進まず、また、民間取引や土地の活用の阻害要因となったり、土地が管理されず放置され、隣接する土地への悪影響が発生したりするなど、様々な問題が生じています。

不動産を相続(取得)した日から3年以内に、相続登記の申請をする必要があります。正当な理由がないのに相続登記の申請を怠った場合には、10万円以下の過料の対象となります。

なお、令和6年4月1日より前に相続した未登記の不動産については、令和9年3月31日までに相続登記をすれば問題ありません。

3年の猶予があるものの、相続で引き継いで名義変更をしていない不動産については、将来的な相続も踏まえ、残されたご家族のためにも、早いうちに整理整頓しておくのが良いですね。

令和6年5月30日(木)、キャッシュレス納付の更なる推進に向けて、金融庁、国税庁、総務省をはじめ、全国知事会や銀行協会など、23団体協同で「国税・地方税キャッシュレス納付推進全国宣言式」が開催されました。

現在利用できるキャッシュレス納付の方法は、下記の5種類です。

①振替納税(口座振替) ②ダイレクト納付 ③インターネットバンキング納付 ④クレジットカード納付 ⑤スマホアプリ納付

将来的に現金納付ができなくなるとまでは考えられませんが、キャッシュレス決済を使うような方向性になっていくことは間違いありません。その一つとして、今年の5月からe-Taxで申告書を提出している法人には紙の納付書(決算や中間納付など)を送らないようにすると国税庁が発表しています。さらに、来年からは申告書の控えに押印しないという対応も決まっており、e-Taxの利用増加をさらに推し進めようとしています。将来的に避けては通れないキャッシュレス納付。今すぐ利用するかどうかは別として、会社としていつでも使えるよう準備を整えておくことは大切です。

(参考)令和4年度 国税のキャッシュレス納付割合

1位:石川県(36.8%)

2位:東京都(34.5%)

3位:島根県(32.6%)

45位:秋田県(20.5%)

46位:青森県(19.9%)

47位:北海道(19.3%)

宿泊費のインボイスの交付

昨年10月から開始されたインボイス制度ですが、インボイス発行に関する各種Q&Aが国税庁のホームページにおいて公表されています。今回は、その中で「予約サイトで事前決済した宿泊予約者に対する適格簡易インボイスの交付」について取り上げます。

当社は、ホテルを運営しています。予約サイトを通じて受けた予約について、予約サイト経由で決済が行われた場合、フロントでは現金の授受等が行われないことから、領収書の交付を行っていません。どのように適格簡易請求書を交付すればいいでしょうか。

【回答】

適格請求書や適格簡易請求書は、その名称を問わず、記載事項を満たしたものであれば、必ずしも領収書や請求書である必要はありません。そのため、予約サイトや旅行代理店等を通じて受けた予約で、かつ、予約サイト等を経由して決済が行われた場合には、領収書ではなく、宿泊明細書など適宜の様式により、以下の記載事項を満たした書類(適格簡易請求書)を交付することが考えられます。

記載事項は以下の通りです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤ 税率ごとに区分した消費税額等又は適用税率

このように、宿泊先のホテルから宿泊費の領収書(インボイス)の発行も受けられないこともあり、その場合は、予約サイト等の宿泊明細をダウンロードしておく必要があります。

その際も電子帳簿保存法の関係上、インターネットからダウンロードするデータに関しては、紙に印刷して保存するのではなく、データでPC上に保管することが必要となりますので、併せて注意が必要です。ダウンロード期限が定められている場合もありますので、その都度ダウンロード及び保存をしておきましょう。

交際費とは、交際費、接待費などの費用で、その法人の得意先、仕入先など事業関係者への接待、供応、慰安、贈答などの行為のために支出するものを言います。

この交際費についてですが、これまで1人当たり5,000円以下のものについては交際費から除外して法人税を計算することができましたが、令和6年度の税制改正によりこの5,000円が1万円に引き上げられ、交際費として経費に入れられる額が増えることとなりました。

5月のこよみ

□法人税中間納付期限

9月決算法人・・・5月31日

(前期の法人税20万超の場合)

□消費税の中間納付期限

6月決算・9月決算・12月決算法人・・・5月31日

(前期分の消費税額によります)